Содержание

- Нашли золотую жилу: рекордная прибыль сектора в 2023 году

- Запасы истощаются: ужесточение операционной среды в 2024 году

- Тучи над клондайком

- Предпосылки прогноза агентства «Эксперт РА»

Резюме

- Прибыль банковского сектора в 2023 году достигла рекордных 3,3 трлн рублей, три четверти которой пришлись на топ-10 банков.

- Согласно базовому прогнозу «Эксперт РА» по итогам 2024 года прибыль топ-10 игроков составит порядка 2,1 трлн рублей, а совокупная прибыль всего сектора достигнет 2,8 трлн рублей.

- В текущем году мы ожидаем ужесточение регуляторной среды и снижение стимулирования ввиду сокращения объема льготных госпрограмм. С учетом данных факторов и усиления конкуренции, по нашим оценкам, рынок могут покинуть порядка 15 банков.

Нашли золотую жилу: рекордная прибыль сектора в 2023 году

Чистая прибыль банковского сектора достигла 3,3 трлн рублей в 2023 году после 0,2 трлн за 2022-й. Рентабельность балансового капитала сектора выросла с 2 до 25%. Рекордной прибыли способствовали рост процентных и комиссионных доходов на фоне восстановления кредитования, снижение отчислений в резервы и переоценка валютных активов. Высокие госрасходы на реализацию оборонно-промышленной политики и софинансирование различных льготных кредитов, в т. ч. программы субсидируемой ипотеки и кредитов МСБ простимулировали бурное восстановление кредитного спроса и как следствие, мощный рост процентных доходов и комиссий. Максимизация резервов 2022 года позволила банкам заметно снизить отчисления по корпоративным портфелям в 2023-м. Расходы на резервирование по кредитам составили 1,0 трлн рублей за 2023-й против 2,5 трлн рублей годом ранее, а COR по сектору упал с 3,0% за 2022 год до 1,1% за 2023-й. Дополнительный вклад в рост чистой прибыли внесла положительная переоценка валютных позиций, размер которой за 2023 год составляет порядка 0,5 трлн рублей против 0,4 трлн потерь в 2022-м.

График 1. Всплеск доходов и нормализация резервов позволили банкам достигнуть рекорда по чистой прибыли в 2023 году

Источник: данные Банка России и «Эксперт РА»

Локомотивом роста чистой прибыли выступили топ-10 крупнейших российских банков, суммарная прибыль которых, по оценкам агентства, составила 2,4 трлн рублей в 2023 году, или 73% финансового результата всего сектора, по сравнению с совокупным убытком этой группы банков в 0,2 трлн в 2022-м. Банки, занимающие с 11-го по 100-е место по активам, также показали динамичный рост: их чистая прибыль достигла 0,7 трлн рублей в 2023 году против 0,4 трлн рублей в 2022-м. Отсутствие внешних ограничений для многих банков в этой категории в течение большей части 2023 года создало для них конкурентные преимущества в сфере обслуживания внешнеэкономической деятельности (ВЭД). Банки за пределами топ-100 в большинстве своем не воспользовались восстановлением кредитного спроса, показав слабую динамику корпоративного и сокращение розничного кредитования. Данная категория банков размещала средства преимущественно на МБК, зарабатывая на росте ключевой ставки.

Запасы истощаются: ужесточение операционной среды в 2024 году

Согласно базовому прогнозу агентства «Эксперт РА» чистая прибыль сектора в 2024 году сократится на 13% и составит 2,8 трлн рублей. Топ-10 банков, чистая прибыль которых составит около 2,1 трлн рублей, увеличат отрыв по доле за счет таких преимуществ, как низкая относительно конкурентов стоимость фондирования и технологическое превосходство. При этом для группы средних банков будут нарастать внешние ограничения, оказывая давление на их бизнес, связанный с ВЭД. Основные потери процентных и комиссионных доходов произойдут в розничном сегменте из-за ужесточения регулирования и пересмотра условий субсидируемых ипотечных программ. В связи с постепенным вызреванием активов, сформированных в прошлом году, мы также ожидаем увеличение COR, в т. ч. из-за высокой долговой нагрузки в отдельных подсегментах кредитования юридических лиц. Кроме того, мы ожидаем гораздо меньшее влияние валютной переоценки на финансовый результат сектора, чем в прошлом году.

В 2023 году Банк России ввел в действие макропруденциальные лимиты (МПЛ) в отношении беззалоговых розничных кредитов и надбавки к коэффициентам риска для некоторых видов потребительского кредитования. Мы ожидаем, что регулирование розничного сегмента продолжит ужесточаться в 2024 году, особенно в части макронадбавок. Кроме того, Банк России также планирует распространить МПЛ на ипотечный сегмент, что также ограничит возможности банков по наращиванию активов. Вследствие пересмотра условий государственного софинансирования мы прогнозируем сокращение объема ипотечных выдач на 10–20% от 2023 года. Среднемесячный объем выдач ипотеки в 2024 году, по нашим ожиданиям, составит порядка 600–650 млрд рублей.

Корпоративное кредитование и кредиты МСБ в целом сохранят адекватные темпы роста и привлекательную доходность, в основном благодаря государственному стимулированию стратегических отраслей, поддержке (в т. ч. гарантийной) импорта и экспорта, проектам по развитию инфраструктуры и импортозамещению. Фактором риска останется потенциал возникновения сложностей в цепочках ВЭД или вторичных санкций против отдельных партнеров-нерезидентов, что может потребовать в итоге дополнительного резервирования со стороны банков.

Тучи над клондайком

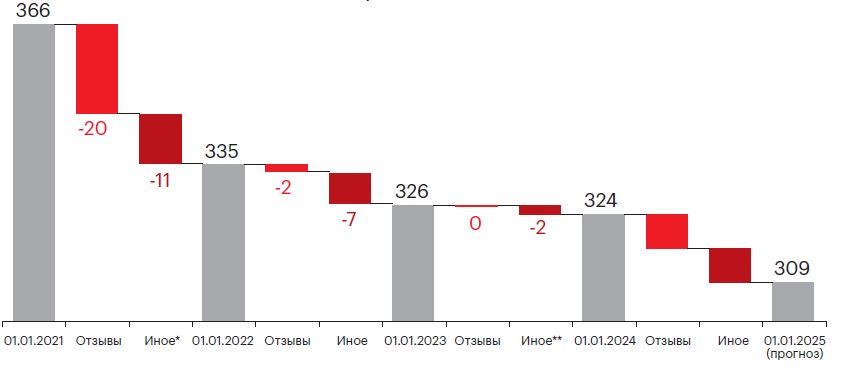

Банк России сократил количество жестких надзорных действий еще в 2022 году. В течение 2023 года не было отозвано ни одной банковской лицензии, и только три банка прекратили деятельность в результате реорганизации, однако в феврале 2024 регулятор возобновил отзывы лицензий. Мы ожидаем, что в 2024 году порядка 15 банков могут уйти с рынка по причинам, связанным с плановой реорганизацией, добровольной сдачей или отзывом лицензий. Долгосрочный потенциал консолидации остается значительным, что связано с жесткой конкуренцией на фоне технологического отставания и отсутствия ярко выраженной бизнес-модели у большого числа банков. В текущих условиях мы ожидаем дальнейшую реорганизацию банков в связи с поиском синергии от слияния банковских активов, принадлежащих в ряде случаев одному собственнику. Также возможны точечные сделки M&A по приобретению «дочек» иностранных банков. Отзывы лицензий могут коснуться преимущественно банков, расположенных за пределами 100 крупнейших, многие из которых, на наш взгляд, не имеют сильных точек роста бизнеса и больше подвержены рискам регулирования и надзора.

График 4. Сокращение количества банков существенно замедлилось с 2022 года

Количество банков в российской банковской системе

* ликвидация в результате добровольной сдачи лицензии либо реорганизации в форме присоединения к другой кредитной организации

** за 2023 год были ликвидированы 3 банка, а также была выдана 1 новая банковская лицензия

Источник: данные Банка России и «Эксперт РА»

Предпосылки прогноза агентства «Эксперт РА»

Базовый сценарий агентства предполагает сохранение основных мер государственной поддержки в 2024 году с ужесточением требований их предоставления в отдельных отраслях, а также умеренное усиление внешних экономических ограничений против организаций реального и финансового секторов. Мы ожидаем среднегодовой курс рубля на уровне 92 рублей за доллар США, при этом внутри года возможны периоды повышенной волатильности. Экономика продолжит расти умеренными темпами с увеличением ВВП в 2024 году в реальном выражении на 1,5–2%. В 2-м полугодии ключевая ставка начнет снижаться относительно текущего уровня в 16% и, по оценкам агентства, к концу года составит около 12%, при этом инфляция по итогам 2024-го будет находиться в диапазоне 5,0–5,5% против 7,4% за 2022-й.

Таблица. Ключевые макроэкономические предпосылки прогноза

| Показатель | 2023 г. (оценка) | 2024 г. (базовый сценарий) |

| Темп прироста реального ВВП, % | 3,5 | 2,0 |

| Уровень инфляции по итогам года, % | 7,4 | 5,2 |

| Ключевая ставка Банка России (на конец года), % | 16,0 | 12,0 |

| Среднегодовой курс RUB/USD, руб. | 85,2 | 92,0 |

| Цена нефти, USD/баррель (среднегодовая), долл. | 82,6 | 77,0 |

Источник: оценка и прогноз «Эксперт РА»

Вероятность реализации базового прогноза мы оцениваем на уровне 80%. Однако в случае существенного отклонения макроэкономических параметров от ожидаемых сумма чистой прибыли банковского сектора может значительно отличаться от прогнозной. При ухудшении операционной среды для банков мы ожидаем, что регулятор предпримет новые меры, чтобы демпфировать системные риски.