Содержание

- Резюме

- Долги населения создают капитальные проблемы

- Как работает разгрузка капитала через секьюритизацию для банка-оригинатора?

- Как банку-оригинатору привлечь инвестора?

Резюме

При секьюритизации 10 % совокупного портфеля потребительских кредитов без просроченных платежей банковская система сможет высвободить не менее 1,2 трлн рублей активов, взвешенных по уровню риска, и увеличить совокупный Н1.0 на 0,17 п. п. Учет коэффициента RWA потребительских кредитов в риск-весе облигаций, рассчитываемого банками-инвесторами, не позволит использовать секьюритизацию в целях обхода влияния на капитал роста макронадбавок без адекватной компенсации риска и повышения прозрачности портфелей.

Долги населения создают капитальные проблемы. За последние 12 месяцев темпы роста необеспеченных потребительских кредитов заметно ускорились до 17 % год к году, а объем портфеля достиг исторического максимума в 10,6 трлн рублей по состоянию на конец полугодия 2021-го. При этом ускоренный рост рынка вызывает опасения регулятора ввиду увеличения доли выдач заемщикам с высоким показателем долговой нагрузки (ПДН): доля заемщиков с ПДН более 80 % составляет уже треть в общих выдачах. Хотя есть основания считать статистику по росту ПДН не столь драматичной ввиду особенностей его расчета, с 1 октября 2021 года Банк России увеличивает макропруденциальные надбавки к коэффициентам риска, учитываемым в расчетах нормативов достаточности капитала банков, до значений, превышающих те, что были до пандемии, для заемщиков с высоким ПДН. Несмотря на давление на капитал, многие банки по-прежнему заинтересованы в росте выдач, поскольку сегмент привлекателен с точки зрения высокой доходности с учетом ПСК, а также из-за возможности кросс-продаж продуктов и наращивания комиссионных доходов. В таких условиях растет интерес участников к инструментам финансирования с эффектом разгрузки капитала. Одним из таких является секьюритизация.

Секьюритизация позволяет банку-оригинатору разгрузить капитал в размере старших облигаций. Для достижения эффекта разгрузки капитала должны выполняться требования Приложения 1 647-П1 Банка России, ограничивающие влияние оригинатора на портфель после его продажи в части, например, максимального размера субординированного кредита, выдаваемого эмитенту для оплаты покупки части портфеля (не более 35 %), лимита на колл-опцион эмитента (не выше 10 % от номинала облигаций), отсутствия обязательств предоставления финансовой помощи эмитенту и обратному выкупу проблемных кредитов. По оценке агентства, при соблюдении банками этих ограничений и исходя из среднего коэффициента RWA (Risk-weighted assets) необеспеченных розничных ссуд секьюритизация 10 % потребительских кредитов без просроченных платежей, находящихся на балансах банков, поможет высвободить не менее 1,2 трлн рублей активов, взвешенных по уровню риска, и увеличить совокупный Н1.0 банковской системы на 0,17 п. п.

Секьюритизация не позволит обойти макронадбавки без компенсации риска и повышения прозрачности портфелей. Ввиду ограничений в регулировании НПФ и страховщиков основными крупными инвесторами в инструменты секьюритизации являются банки. Их интерес в участии в таких сделках, помимо доходности, диктуется коэффициентами риска, с которыми они могут принять такие бумаги на баланс, определяющими нагрузку на капитал. Коэффициент RWA старших облигаций зависит от размера субординированного кредита в сделке, риск-веса базовых активов, доли дефолтных кредитов в портфеле и ежемесячного раскрытия информации по портфелю в соответствии с 647-П. Включение коэффициента RWA базового актива в расчет финального коэффициента RWA по бумаге не позволяет использовать секьюритизацию в целях обхода влияния надбавок на капитал без адекватной компенсации риска увеличением доли младшего кредита в сделках. Для применения низких риск-весов старших бумаг, диктующих интерес банков как инвесторов, должна быть введена практика обязательного раскрытия обезличенных характеристик пула в рамках публичных отчетов по аналогии с ипотечными сделками. Наличие публичной статистики является также условием появления интереса других институциональных инвесторов к инструментам секьюритизации.

Долги населения создают капитальные проблемы

За период с 01.07.2020 по 01.07.2021 портфель необеспеченных потребительских кредитов увеличился на 17 % и достиг исторического максимума в 10,6 трлн рублей (график 1). Стремительное ускорение темпов роста необеспеченного кредитования обусловлено активизацией потребительского спроса и наращиванием банками риск-аппетита на фоне стабилизации макроэкономической ситуации после сокращения банками выдач новых кредитов в II квартале 2020 года. Кроме того, меры по поддержке потребительского кредитования, предпринятые регулятором в период снижения объемов выдач из-за пандемии, простимулировали рынок к возобновлению роста.

Увеличение портфеля сопровождается смягчением неценовых условий кредитования. По данным ЦБ РФ, за II квартал 2021 года в розничном сегменте кредитования наблюдаются рост доли долгосрочных необеспеченных кредитов (свыше пяти лет), а также повышение показателя долговой нагрузки заемщиков (далее – ПДН). Так, среднее значение ПДН по розничным кредитам, предоставленным в II квартале 2021 года, выросло до 61,1 %, а доля кредитов заемщикам с высокой долговой нагрузкой (ПДН > 80 %) превысила 30 % в объеме новых выдач за тот же период ( график 2).

Вместе с тем статистика по ПДН заемщиков несовершенна: у ряда заемщиков отсутствует возможность подтверждения дохода, а также у банков пока не выработан единый подход к расчету ПДН. При расчете среднемесячного дохода заемщика в целях подтверждения его доходов кредитная организация вправе использовать определенные документы, перечень которых установлен Банком России (например, справка о доходах физических лиц по форме 2-НДФЛ/3-НДФЛ, справка о заработной плате с места работы, подтвержденная работодателем заемщика; выписка о состоянии индивидуального лицевого счета застрахованного лица в системе обязательного пенсионного страхования и пр.). В случае если банки используют иные документы, не указанные в перечне, при определении среднемесячного дохода заемщика они также должны учитывать среднее арифметическое значение среднедушевого денежного дохода в регионе предоставления кредита на основе данных, опубликованных на официальном сайте Росстата (таблица 1). Такой подход может приводить к завышению ПДН. Кроме того, на фоне развития удаленных каналов продаж и накопления статистики о поведении заемщиков многие розничные банки повышают значимость в своих скоринговых моделях информации об оборотах по картам заемщика, его кредитной истории, ряда параметрических характеристик заемщика и данных о его активах относительно предоставленных справок о доходе. План мероприятий (дорожная карта) Банка России по совершенствованию расчета ПДН на 2021–2022 годы предусматривает оценку и внедрение новых инструментов получения информации о доходах заемщиков.

Таблица 1. 10 регионов с наибольшими и наименьшими среднедушевыми денежными доходами населения по субъектам Российской Федерации в среднем за 2020 год

| Регионы с наибольшими доходами населения | Доход, руб./мес. | Регионы с наименьшими доходами населения | Доход, руб./мес. | ||

| 1 | Чукотский авт. округ | 89 436 | 76 | Кабардино-Балкарская Республика | 21 725 |

| 2 | Ямало-Ненецкий авт. округ | 88 102 | 77 | Курганская область | 21 707 |

| 3 | Ненецкий авт. округ | 83 976 | 78 | Республика Алтай | 21 277 |

| 4 | г. Москва | 75 655 | 79 | Республика Марий Эл | 21 230 |

| 5 | Магаданская область | 68 302 | 80 | Чувашская Республика | 21 043 |

| 6 | Сахалинская область | 60 136 | 81 | Республика Мордовия | 20 566 |

| 7 | Камчатский край | 54 227 | 82 | Республика Калмыкия | 19 759 |

| 8 | Ханты-Мансийский авт. округ | 53 886 | 83 | Карачаево-Черкесская Республика | 18 531 |

| 9 | Тюменская область | 49 415 | 84 | Республика Тыва | 17 629 |

| 10 | г. Санкт-Петербург | 48 401 | 85 | Республика Ингушетия | 16 877 |

Источник: «Эксперт РА» по данным Росстата

Тем не менее статистика по росту ПДН населения вызывает обеспокоенность Банка России, поэтому в целях снижения рисков сегмента и ограничения роста долговой нагрузки населения регулятор принял решение с 1 октября 2021 года увеличить макропруденциальные надбавки к коэффициентам риска, учитываемым в расчетах нормативов достаточности капитала банков, до значений, превышающих те, что были до пандемии (таблица 2). Указанное ужесточение отразится на заемщиках с ПДН выше 50 % и на кредитах с ПСК выше 25 %.

Таблица 2. Надбавки к коэффициентам риска потребительских кредитов заемщикам с высокой долговой нагрузкой станут с 1 октября 2021 года выше допандемийных

Значения надбавок к коэффициентам риска по необеспеченным потребительским кредитам в рублях, предоставленным с 1 октября 2019 года по 31 августа 2020 года/с 1 октября 2021 года

| ПДН заемщика, % | ||||||||||||||||||

| Надбавка, п. п. | (0–30] | (30–40] | (40–50] | (50–60] | (60–70] | (70–80] | (80+) | Без ПДН | ||||||||||

| ПСК, % | (0–10] | 30/30 | 30/30 | 30/30 | 60/70 | 70/90 | 90/120 | 110/150 | 60/70 | |||||||||

| (10–15] | 50/50 | 50/50 | 50/50 | 70/80 | 80/100 | 100/130 | 120/160 | 70/80 | ||||||||||

| (15–20] | 70/70 | 70/70 | 70/70 | 110/120 | 130/150 | 140/170 | 160/200 | 110/120 | ||||||||||

| (20–25] | 100/100 | 100/100 | 100/100 | 150/160 | 170/190 | 180/210 | 200/240 | 150/160 | ||||||||||

| (25–30] | 130/150 | 130/150 | 130/150 | 180/200 | 190/210 | 200/230 | 220/260 | 180/200 | ||||||||||

| (30–35] | 200/250 | 200/250 | 200/250 | 210/270 | 220/290 | 230/310 | 250/340 | 210/270 | ||||||||||

| (35+) | 500/500 | 500/500 | 500/500 | 500/500 | 500/500 | 500/500 | 500/500 | 500/500 | ||||||||||

Источник: Банк России

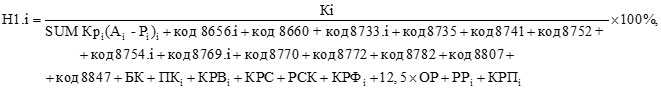

где ПКi – операции с повышенными коэффициентами риска. Значения показателя ПКi рассчитываются отдельно для каждого норматива достаточности капитала банка: ПК1 – для норматива Н1.1, ПК2 – для норматива Н1.2, ПК0 – для норматива Н1.0.

По необеспеченным потребительским кредитам надбавки применяются в зависимости от значения показателя долговой нагрузки заемщика – физического лица (ПДН) и от значения полной стоимости кредита (ПСК), расчет которых стал обязательным для банков и микрофинансовых организаций с 1 октября 2019 года.

ПДН рассчитывается как отношение среднемесячных платежей заемщика по всем кредитам и займам, в т. ч. по вновь выдаваемому кредиту (займу) к его среднемесячному доходу.

ПСК определяется в процентах годовых по формуле:

ПСК = i x ЧБП x 100,

где ЧБП – число базовых периодов в календарном году. Продолжительность календарного года признается равной тремстам шестидесяти пяти дням;

i – процентная ставка базового периода, выраженная в десятичной форме.

Введение надбавок направлено не только на сокращение объемов выдачи необеспеченных потребительских кредитов заемщикам с уже высоким ПДН, но и на увеличение запаса капитала банков для абсорбции убытков в случае дальнейшего снижения доходов населения и ухудшения качества розничных кредитов. Роспуск буфера, например, использовался в период пандемии, когда на фоне роста сформированных банками резервов на возможные потери по розничным ссудам Банк России дважды отменял надбавки к коэффициентам риска по необеспеченным потребительским кредитам в рублях: в августе 2020-го по выданным до 31 августа 2019-го и в июле 2021-го по выданным до 1 апреля 2020-го кредитам. Эти меры позволили банкам высвободить порядка 168 и 124 млрд рублей соответственно, что оказало поддержку нормативам достаточности капитала. Кроме этого, в период коронакризиса с 1 сентября 2020 года по 1 июля 2021-го временно были снижены текущие надбавки в целях поддержки потребительского кредитования на фоне падения выдач. При этом в целях сохранения контроля за уровнем закредитованности населения уменьшение надбавок производилось в основном в отношении наименее рискованных заемщиков с низкими значениями ПДН. Данное решение позволило банкам высвободить капитал на покрытие потенциальных убытков по реструктурированным кредитам физическим лицам.

1 июля 2021 года истек срок по формированию банками резервов по кредитам, реструктурированным до 31 декабря 2020-го, по которым регулятор давал право на отсрочку резервирования в полном объеме. Многие банки начинали заблаговременно формировать необходимые резервы, чтобы одномоментно не создавать нагрузку на капитал. Однако на фоне продолжающихся волн пандемии и потенциального ухудшения качества активов расходы банков на создание резервов могут расти, а введение более жестких макронадбавок ожидаемо будет оказывать дополнительное давление на капитал. Тем не менее, многие банки по-прежнему заинтересованы в развитии потребительского кредитования, поскольку этот сегмент привлекателен и с точки зрения высокой доходности с учетом ПСК (график 3), и с точки зрения развития бизнеса. Количество заемщиков в розничном сегменте с каждым годом растет (график 4), а широкая клиентская база повышает возможности кросс-продаж банковских продуктов и наращивания комиссионных доходов. Потребительское кредитование – важный компонент банковской среды, определяющий возможность и интерес банков к построению экосистем.

Проблема высоких издержек работы в розничном сегменте решается стремительным развитием удаленных каналов продаж, особо простимулированным коронакризисом. Также растет и технологичность андеррайтинга ввиду накопления достаточного объема собственных данных о поведении и дисциплине заемщиков и наличия широкого доступа банков к внешним базам данных (например, БКИ, государственные ресурсы), в которых тоже довольно быстрыми темпами накапливается историческая информация и растет охват. Доля заемщиков, которые не имели кредитной истории на момент обращения в банк в общем числе заемщиков, получивших необеспеченный кредит, с 2018-го снизилась с 14 до 9 % на конец 2020 года3. Отладка банковских систем андеррайтинга под эти базы и развитие собственной data-аналитики позволяют повышать эффективность скоринга заемщиков и своевременно актуализировать внутренние системы под изменение профиля заемщиков, чтобы проводить взвешенную риск-доход политику. Сохранение баланса между комфортным уровнем резервирования и возможностью наращивания темпов выдачи и клиентской базы становится важной задачей для многих банков.

На этом фоне повышается привлекательность секьюритизации как инструмента финансирования с эффектом разгрузки капитала. В сделках секьюритизации давление на капитал снижается вместе с продажей портфеля кредитов специализированному эмитенту, нагрузку (но меньшую при правильном структурировании) создает только удерживаемый младший кредит (подробнее в следующем разделе). Регулирование предлагаемого риска инвесторами возможно через величину младшего кредита (транша), который выдается банком-оригинатором эмитенту выпуска обеспеченных облигаций для целей оплаты покупки части портфеля и имеет субординированный характер обслуживания. При этом младший кредит (транш) является не только инструментом кредитного усиления выпуска, но и способом сохранения банком-оригинатором части процентной маржи по уступленным высокодоходным активам. Остаточная маржа, распределяемая на младший кредит в течение обращения облигаций, будет определяться разницей между средней ставкой кредитов в портфеле и стоимостью размещения облигаций и операционными расходами эмитента. Кроме этого, сервисное обслуживание проданного портфеля, которое выполняет банк-оригинатор, позволяет сохранить доход за такое обслуживание и клиентскую базу для возможности новых выдач кредитов (рисунок).

Рисунок. Графическая структура сделки секьюритизации

Эти особенности делают секьюритизацию эффективным инструментом для фондирования и роста портфеля потребительских кредитов без создания системных рисков на финансовом рынке за счет механизма транширования, предполагающего принятие убытков по дефолтам портфеля банком-оригинатором.

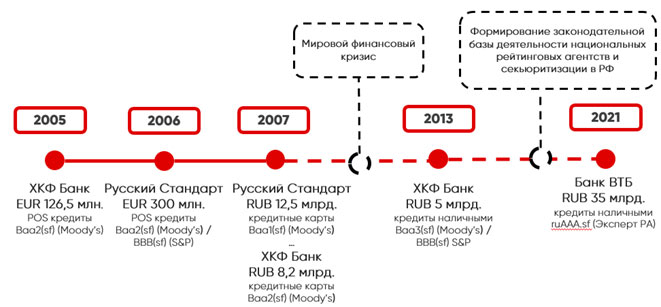

На российском рынке уже есть ряд завершенных успешных сделок секьюритизации потребительских кредитов. Более того, сделки секьюритизации потребительских кредитов были одними из первых сделок классической секьюритизации российских банков.

Хронология сделок секьюритизации потребительских кредитов российских банков

Источник: «Эксперт РА» по данным Cbonds

Первая сделка секьюритизации потребительских кредитов, предоставленных в торговых сетях (POS-кредитов), была осуществлена ХКФ Банком в декабре 2005 года. Ценные бумаги SPV Eurasia Structured Finance No.1 SA были выпущены в форме нот, номинированных в евро, и внесены в листинг Ирландской фондовой биржи. Рейтинговое агентство Moody's Investors Service присвоило старшим нотам рейтинг на действовавшем в тот момент страновом уровне Baa2(sf), мезонинным нотам – рейтинги Ba2(sf) и Ba3(sf). Выпуск нот с плавающей ставкой, номинированных в евро, обеспеченных поступлениями от рублевых активов, потребовал применения сложной системы хеджирования валютных и процентных рисков.

В следующем году была закрыта публичная сделка секьюритизизации POS-кредитов Банка Русский Стандарт. В сделке была использована структура, ранее разработанная организаторами для ХКФ Банка. В ходе сделки SPV Russian Consumer Finance No.1 S.A., зарегистрированная в Люксембурге, эмитировала три класса облигаций на общую сумму 300 млн евро. Облигации старшего транша получили от агентств Moody’s и Standard & Poor’s рейтинги инвестиционного уровня и были размещены среди европейских институциональных инвесторов. Мезонинные транши были приобретены Европейским банком реконструкции и развития и Международной финансовой корпорацией.

В 2007 году ХКФ Банк и Банк Русский Стандарт привлекли промежуточное финансирование, разместив обеспеченные поступлениями по кредитным картам частные выпуски нот, которые планировалось в 2008 году конвертировать в публичные выпуски еврооблигаций, распространяемые среди широкого круга инвесторов. Однако мировой финансовый кризис заставил банки пересмотреть свои планы – и все действующие на конец 2008 года трансграничные сделки секьюритизации в 2009-м были досрочно погашены в связи с резко возросшей стоимостью хеджирования валютных и процентных рисков.

В 2013 году Банк Хоум Кредит, используя разработанную специально для этой сделки уникальную структуру, которая включала применение голландского SPV Eurasia Structured Finance No.3 B.V., на баланс которого были уступлены активы, и российского эмитента ООО «ХК Финанс», успешно разместил на Московской бирже облигации объемом 5 млрд рублей, получившие рейтинги инвестиционного уровня от агентств Moody’s Investors Service и Standard & Poor’s.

Первая сделка секьюритизации, структурированная целиком по российскому праву, была закрыта ВТБ Банком в 2021 году. Сделка стала крупнейшей классической сделкой секьюритизации в РФ. Облигации объемом 35 млрд рублей получили наивысший рейтинг агентства «Эксперт РА» на уровне ruAAA.sf.

Как работает разгрузка капитала через секьюритизацию для банка-оригинатора?

Минимальный размер удержания риска банком-оригинатором в сделке секьюритизации описан в Указании Банка России № 3309-У4 и составляет 20 % для сделок с эмитентом-СФО. Наиболее распространенной формой принятия риска является предоставление эмитенту субординированного по отношению к старшим облигациям финансирования в виде кредита или облигаций для целей финансирования покупки части портфеля у оригинатора. Правила расчета риск-весов по рисковым позициям, удерживаемым оригинатором, для расчета норматива достаточности капитала описаны в Положении Банка России 647-П.

Оригинатор при соблюдении определенных условий по сделке после уступки портфеля на СФО имеет возможность высвободить капитал по проданному портфелю в размере старших облигаций. Минимальный размер коэффициента взвешивания риска по удерживаемым оригинатором субординированным рисковым позициям соответствует первоначальному коэффициенту риска базового актива. Для достижения эффекта разгрузки капитала должны выполняться требования Приложения 1 647-П:

- совокупный объем удерживаемых оригинатором рисковых позиций не должен превышать 35 % от первоначального объема выпущенных долговых ценных бумаг или базовых активов;

- отсутствие существенного риска использования базовых активов для удовлетворения требований в отношении оригинатора в случае банкротства (действительность уступки), подтвержденное юридическим заключением;

- долговые ценные бумаги должны быть выпущены специализированным обществом;

- отсутствие обязательства оригинатора по осуществлению обратного выкупа и (или) замены базовых активов до окончания сделки;

- отсутствие возможности удержания оригинатором новых рисковых позиций (за исключением приобретения облигаций с залоговым обеспечением) при ухудшении кредитного качества базовых активов;

- решение о досрочном исполнении обязательств может быть принято эмитентом не ранее погашения 90 % от первоначального объема выпущенных долговых ценных бумаг или базовых активов.

Все эти критерии призваны ограничить влияние оригинатора на портфель после его продажи. Наиболее значимыми для рассмотрения являются пункты, связанные с максимальной величиной участия в риске оригинатора (не более 35 %), а также запрет на принятие оригинатором в какой-либо форме обязательства по обратному выкупу активов у эмитента (например, дефолтных или реструктурированных кредитов) и предоставления в будущем дополнительной финансовой помощи в ситуации ухудшения кредитного качества портфеля. При этом Указание 3309-У допускает такие формы принятия риска оригинатором. Также регулятор попытался снизить риски досрочного погашения бумаг в зависимости от воли эмитента и прописал лимит на колл-опцион, который может быть исполнен только после амортизации облигаций или портфеля базовых активов до значения ниже 10 % от первоначального.

При несоблюдении этих критериев оригинатор вынужден будет довести величину кредитного риска по удерживаемым субординированным рисковым позициям до совокупной величины кредитного риска базовых активов, находящихся в обеспечении сделки, что снижает положительный экономический эффект от сделки секьюритизации.

Также Положение 647-П оставляет возможность оригинатору производить расчет величины риска, используя стандартизированный и резервный подходы, которые применяют инвесторы для расчета коэффициента риска старшего и мезонинных траншей. Однако в большинстве случаев это менее экономически выгодно, чем применение расчета по базовым активам, с учетом величины удерживаемых рисковых позиций (график 5).

| Примечание: | |||||

| Исходные данные для расчета | |||||

| Объем базовых активов | 10 млрд. руб. | Младшая рисковая позиция | 2,5 млрд. руб. | ||

| Старшие облигации | 7,5 млрд. руб. | Иная субординированная рисковая позиция | 0,3 млрд. руб. | ||

| Доля дефолтных кредитов | 0% | ||||

Источник: расчеты агентства «Эксперт РА»

Развитие сегмента секьюритизации потребительских кредитов, по мнению агентства, поможет диверсифицировать риски кредитных портфелей, оптимизировав для банков-оригинаторов затраты на капитал. По данным Банка России, объем потребительских кредитов, включенных в портфель однородных ссуд, без просроченных платежей, составляет 9,4 трлн рублей на конец 1-го полугодия 2021 года. По оценке агентства, секьюритизация 10 % работающих потребительских кредитов, находящихся на балансах банков, поможет высвободить банкам не менее 1,2 трлн рублей активов, взвешенных по уровню риска, и увеличить совокупный Н1.0 банковской системы на 0,17 п. п5.

Таблица 3. На конец полугодия 2021 года объем задолженности по потребительским кредитам без просроченных платежей составил 9,4 трлн рублей, или 89 % от всего объема портфеля

| Потребительские ссуды, включенные в портфель однородных ссуд | 01.01.20 | 01.01.21 | 01.07.21 | |||

| Задолжен-ность | % от общей задолженности | Задолжен-ность | % от общей задолженности | Задолженность | % от общей задолженности | |

| без просроченных платежей | 8 018,8 | 89,9 | 8 603,9 | 88,7 | 9 441,6 | 88,6 |

| с просроченной задолженностью до 30 дней | 146,8 | 1,6 | 148,1 | 1,5 | 213,3 | 2,0 |

| с просроченной задолженностью от 31 до 90 дней | 88,0 | 1,0 | 101,8 | 1,0 | 96,8 | 0,9 |

| с просроченной задолженностью свыше 90 дней | 671,9 | 7,5 | 853,7 | 8,8 | 900,4 | 8,5 |

| ИТОГО | 8 925,5 | 100 | 9 707,5 | 100 | 10 652,1 | 100 |

Источник: «Эксперт РА» по данным Банка России

Вместе с тем даже при выполнении всех условий Положения 647-П банки-оригинаторы испытывают сложности в разгрузке капитала в консолидированной отчетности по МСФО и РСБУ. Аудиторы могут трактовать наличие риска по субординированным позициям и ряд других структурных особенностей сделок секьюритизации как инструменты контроля над специализированным обществом за счет сохранения оригинатором риска портфеля базовых активо в. Дальнейшее развитие регулирования секьюритизации, в т. ч. имплементация положений Базеля III в части возможности принятия риска оригинатором за счет приобретения всех рисковых позиций в определенной пропорции (вертикального среза) положительно бы сказалось на экономической эффективности сделок секьюритизации с точки зрения консолидированной отчетности.

Как банку-оригинатору привлечь инвестора?

Для инвесторов инструменты секьюритизации диверсифицированных банковских портфелей представляют собой привлекательные по доходности бумаги при их высоком кредитном качестве. Механизмами повышения кредитного качества старших облигаций, предлагаемых инвесторам, над кредитным риском банка-оригинатора и портфеля являются:

- Отбор портфеля однородных ссуд и его продажа оригинатором.

- Диверсификация портфеля.

- Квалификационные критерии к параметрам кредитов в портфеле:

- срочность;

- ставка;

- объем задолженности;

- платежная дисциплина;

- характеристики заемщика и др.

- Величина младшего кредита, абсорбирующего убытки от дефолтов.

- Избыточный спрэд, направляемый на восполнение платежей по основному долгу по дефолтным правам требования.

- Наличие резервного сервисера и банка залогового счета с высоким уровнем кредитоспособности.

- Наличие резервного фонда в размере полугодовых выплат инвесторам и операционных расходов эмитента.

Основной риск облигаций, выпущенных в рамках сделок секьюритизации, помимо качества портфеля, – это непредсказуемые темпы амортизации, создающие открытый процентный риск для инвестора. Платежи по бумаге строятся по принципу pass-through: поступления по основному долгу от заемщиков направляются в амортизацию облигаций. При этом заемщики имеют возможность полностью или частично досрочно исполнять свои обязательства, а у оригинатора есть право обратно выкупать просроченные права требования. В связи с этим на темпы амортизации бумаг влияет множество факторов, обусловленных как экономическими причинами (например, темпы рефинансирования задаются трендами по ставкам), так и поведенческими, поэтому их сложно прогнозировать, а для оценки требуется репрезентативная историческая статистика.

Регулирование вложений институциональных инвесторов содержит рейтинговые фильтры, но тем не менее требует от профессиональных инвесторов самостоятельных расчетов по оценке потенциальных инвестиций. Для того чтобы инвесторы могли строить самостоятельные модели оценки таких бумаг в части кредитного и процентного рисков, важно наличие публично раскрываемой информации по отдельным активам как по рынку в целом, так и в отношении портфеля конкретного оригинатора. По ипотечным ценным бумагам достигнута высокая информационная прозрачность: публикуются на регулярной основе реестры ипотечных покрытий по выпускам, доступна детализированная статистика по рынку ипотеки на сайте Банка России и ДОМ.РФ. Неипотечный сегмент же пока не имеет открытых источников для самостоятельного анализа инвестором. В условиях ограниченной информации НПФ или УК не могут провести полноценный анализ, что повышает для них риски негативных надзорных действий при отсутствии детального обоснования выбора объекта инвестиций и оценки рыночности стоимости, включая фидуциарную ответственность, и снижает интерес к этому рынку. Кроме того, есть чисто нормативные ограничения на инвестиции в инструменты секьюритизации. Кредитные рейтинги инструментов структурированного финансирования национальных агентств содержат постфикс «.sf» («structured finance»), а применение этой шкалы предусмотрено только для инструментов ипотечной секьюритизации, что фактически исключает институциональных инвесторов из инвесторской базы неипотечных сделок.

В условиях регулирования, ограничивающего участие в сделках секьюритизации институциональных инвесторов, основными покупателями таких бумаг остаются банки. Их интерес к участию в подобных сделках, помимо доходности, диктуется определяющими нагрузку на капитал коэффициентами риска, с которыми они могут принять такие бумаги на баланс. Учитывая, что в большинстве случаев такие облигации удерживаются инвесторами до погашения и не попадают в торговый портфель, то правила их учета, как и для оригинатора, определяются 647-П. Положение описывает достаточно сложный расчет, который фактически сводится к трем вариантам минимального размера коэффициента взвешивания риска: 15 %, 10 % (для простой прозрачной и сопоставимой секьюритизации (ППС-секьюритизации)) и 1 250 %. В связи со сложностью выполнения требований, предъявляемых к сделке для квалификации ее как ППС, на российском рынке пока не было проведено подобных сделок.

Если сводить к простым тезисам формулы 647-П, то ключевыми факторами, влияющими на размер коэффициента RWA (Risk-Weighted Assets) старших облигаций, являются:

- Величина младших и мезонинных рисковых позиций в сделке (включая кредит на резервы).

- Коэффициент взвешивания риска активов, включенных в портфель.

- Уровень дефолтов в портфеле.

- Ежемесячное раскрытие информации по портфелю.

Калькулятор коэффициента RWA рисковых позиций банков – участников сделок секьюритизации в соответствии с Положением Банка России № 647-П:

- рассчитывает RWA по старшему и мезонинному траншам, удерживаемым инвесторами;

- рассчитывает RWA по младшему траншу и другим субординированным рисковым позициям, удерживаемым банком-оригинатором.

https://www.raexpert.ru/ratings/securitization_all/RWA_calc/

Учет этих факторов при моделировании структуры сделки дает возможность найти оптимальное соотношение между разгрузкой капитала оригинатором и приемлемым коэффициентом взвешивания риска старшего долга. Так, одним из критериев отбора базовых активов для уступки в револьверный период мог бы стать их риск-вес для стабилизации коэффициента RWA облигаций. При секьюритизации кредитов с высоким средневзвешенным коэффициентом кредитного риска структурой сделки может быть предусмотрена дополнительная кредитная поддержка со стороны оригинатора, ограничивающая величину коэффициента RWA старших облигаций. В примере, приведенном далее, для снижения коэффициента риска старших облигаций до уровня 100 % младший транш, предоставляемый оригинатором, должен составить 25 % от базовых активов (график 6).

| Примечание: | |||

| Исходные данные для расчета | |||

| Объем базовых активов | 10 млрд руб. | Иная субординированная рисковая позиция | 0,3 млрд руб. |

| Старшие облигации | 7,5 млрд руб. | Коэффициент риска базовых активов | 180 % |

| Доля дефолтных кредитов | 0 % | ||

Источник: расчеты агентства «Эксперт РА»

Макронадбавки к коэффициенту взвешивания риска, установленные Банком России, транслируются в увеличение коэффициета RWA старших траншей (график 7). Принятие большего риска оригинатором позволяет уменьшить итоговый коэффициент риска, но снижает положительный экономический эффект от сделки для оригинатора.

| Примечание: | |||

| Исходные данные для расчета | |||

| Объем базовых активов | 10 млрд руб. | Младшая рисковая позиция | 2,5 млрд руб. |

| Старшие облигации | 7,5 млрд руб. | Иная субординированная рисковая позиция | 0,3 млрд руб. |

| Доля дефолтных кредитов | 0 % | ||

Источник: расчеты агентства «Эксперт РА»

Для снижения зависимости RWA старшего транша от объема дефолтных кредитов в базовых активах в сделке должны быть предусмотрены достаточные стимулы для осуществления регулярного обратного выкупа просроченных кредитов оригинатором. Таким стимулом может быть досрочное начало обычной или ускоренной амортизации облигаций при достижении определенного порогового значения накопленных дефолтов (график 8). При этом необходимость осуществления обратного выкупа не должна быть закреплена как обязательство оригинатора. Для корректного расчета показателей инвесторам необходимо ежемесячно получать подробную информацию о текущем состоянии портфеля базовых активов.

| Примечание: | |||

| Исходные данные для расчета | |||

| Объем базовых активов | 10 млрд руб. | Иная субординированная рисковая позиция | 0,3 млрд руб. |

| Старшие облигации | 7,5 млрд руб. | RWA базовых активов | 180 % |

| Младшая рисковая позиция | 2,5 млрд руб. | ||

Источник: расчеты агентства «Эксперт РА»

Ежемесячное раскрытие данных, требуемое в соответствии с 647-П, касается оценки рисковых позиций сделки секьюритизации и самих базовых активов. Например, положение требует раскрывать условия кредитов оригинатора эмитенту, распределение поступивших платежей по базовым активам, количество прав требований в портфеле, их объем, распределение по длительности просроченной задолженности, дефолтам, данные по досрочному погашению прав требований, обратному выкупу, средневзвешенную процентную ставку и срочность по портфелю, отраслевую и географическую диверсификацию пула. Положение при этом не содержит конкретных требований к порядку раскрытия такой информации, что делает возможной ее адресное предоставление инвесторам по запросу без публичного раскрытия, в случае если сделка не была классифицирована как ППС-секьюритизация. При отсутствии информации, требуемой для расчета риска инвесторами, коэффициент кредитного риска по старшему траншу устанавливается на заградительном уровне в 1 250 % в соответствии с резервным подходом.

На текущий момент по сделкам неипотечной секьюритизации единственным документом, по которому инвесторы могут отслеживать состояние портфеля базовых активов, является отчет расчетного агента, в котором отражаются поступления по пулу активов в различных разрезах за расчетный период и указывается распределение поступивших средств в соответствии с водопадом платежей эмиссионной документации. Как правило, отчет расчетного агента не содержит подробные цифры по параметрам пула. Такие данные обычно раскрываются в рамках отчета сервисного агента, который не является публичным, поскольку имеет покредитную детализацию. По мнению агентства, правильной практикой для повышения прозрачности рынка и упрощения расчетов банками-инвесторов RWA по позиции было бы введение обязательного требования по раскрытию обезличенных характеристик пула в рамках публично раскрываемого общедоступного отчета.

К сожалению, 647-П, как и 199-И6, не учитывают кредитные рейтинги от национальных рейтинговых агентств для определения величины RWA. В связи с этим при расчете необходимого уровня субординации важно не только ориентироваться на уровень кредитного рейтинга бумаги, но и на влияние субординации на RWA старших бумаг для инвестора. Включение коэффициента RWA базового актива в расчет финального коэффициента RWA по бумаге не позволяет использовать секьюритизацию в целях обхода влияния на капитал роста макронадбавок без адекватной компенсации риска увеличением доли младшего кредита в сделках. При значениях RWA старших облигаций больше 100 % целесообразность инвестиции банков в такие инструменты ставится под вопрос при наличии альтернативных, менее нагружающих капитал инструментов.

Привлекательность инструмента при структурировании сделки находится в руках оригинаторов и ее организаторов, что дает рынку высокий потенциал. Такой регулятивный подход в совокупности с рейтинговыми фильтрами не позволит дискредитировать секьюритизацию и создать угрозу финансовой стабильности.