Юлия Катасонова, руководитель группы рейтингов устойчивого развития агентства, «Эксперт РА» |

Начиная с 2019 года мы наблюдаем, как в мире возрастает интерес инвесторов в содействии перехода к net-zero economy (чистой углеродной экономике), что неминуемо начнет отражаться на структуре рынка долгового финансирования. В 2021 году рынок переходных облигаций вырос на 33% и достиг 10 млрд долл., однако потенциал таких инструментов оценивается как высокий. Многие страны, в том числе Китай, делают ставку именно на переходные, а не на зеленые облигации, ввиду ограниченности чистых отраслей и проектов.

Переходные облигации предназначены для того, чтобы помочь эмитентам из грязных и углеродоемких отраслей стать более устойчивыми. К таким отраслям относятся нефтегазовая и химическая промышленность, металлургия и транспорт. С учетом установки национальных целей по достижению углеродной нейтральности нашей экономики нельзя финансировать только зеленые проекты и отрасли, делая их еще больше зелеными. Мы полагаем, что также нужно оказывать позитивное влияние и на коричневые отрасли и бизнес, делая их «оливковыми» или «светло-зелеными». Важно уходить от черно-белого мышления и сокращения финансовых потоков в сектора, для которых нехарактерна экологичность. Так как для достижения цели по климатическому переходу целесообразнее подключить всех, и чтобы каждый смог внести свой вклад. В связи с этим для российских инвесторов, управляющих компаний, НПФ новым принципом инвестирования должно стать: трансформируй, а не пренебрегай.

С учетом углеродоемкости российской экономики переходные инструменты могут стать ключевыми на рынке устойчивых финансов. Несмотря на сложную геополитическую ситуацию и ввод санкций, климатическая повестка никуда не ушла: мы хотим дышать чистым воздухом, пить чистую воду и наслаждаться природой. Поэтому российский финансовый рынок должен стать проводником и источником финансирования для реализации проектов, приносящих пользу экологии, при этом сохраняя экономику традиционных отраслей страны.

Кейс первых переходных облигаций Иркутской Нефтяной компании (далее – ИНК)

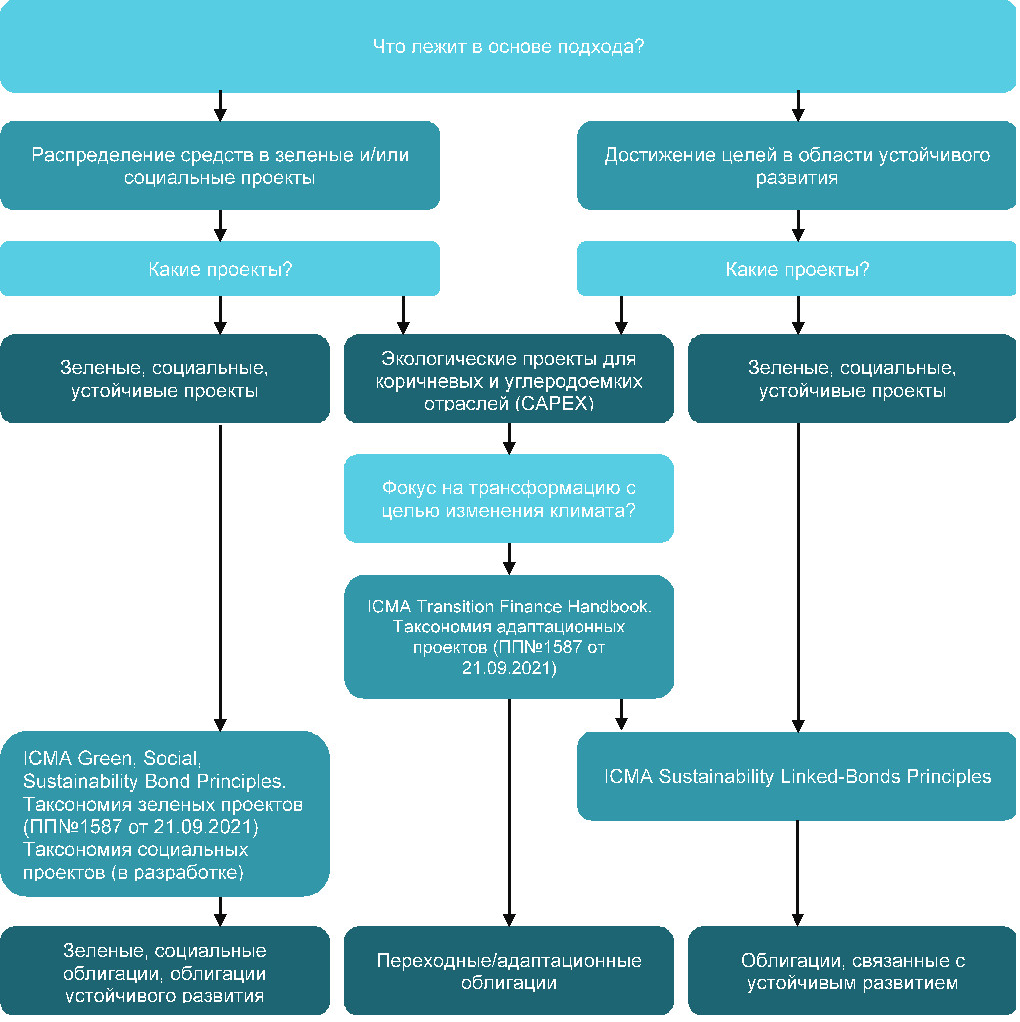

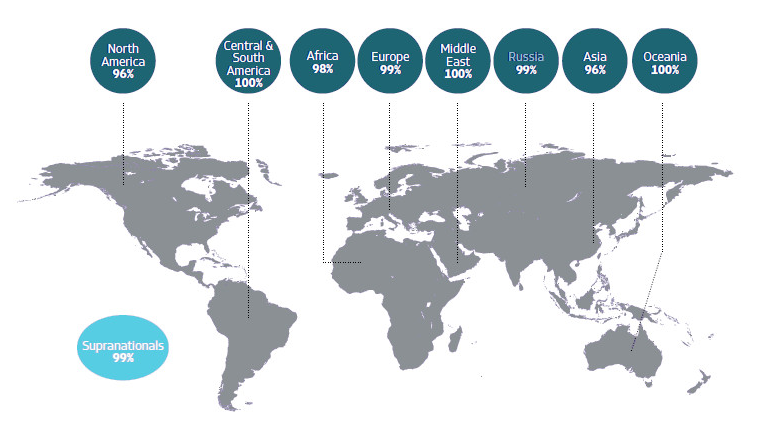

В связи с тем, что российские стандарты частично основываются на международных, агентство приняло за базу верификации стандарты ICMA. При этом мы полагаем, что несмотря на введенные санкции и приостановление членства российских верификаторов из реестра ICMA, нельзя уходить от международных принципов. Поскольку они были разработаны давно и не связаны с санкционным давлением, вместе с этим они просты, понятны и приняты большинством стран, включая из Азиатско-Тихоокеанского региона (АТР), где сейчас российские компании ищут рынки сбыта, поставщиков, подрядчиков и инвесторов.

Доля устойчивых облигаций по регионам, которые были основаны на принципах зеленых (GBP), социальных облигаций (SBP), облигаций связанных с устойчивым развитием (SBLP) (исключая наднациональных организаций) в 2021 году

По данным ICMA

Поскольку средства от выпуска облигаций ИНК планировал направить на рефинансирование уже понесенных расходов, верификация по международным стандартам предполагает следование 4 базовым принципам: использование средств, оценка и отбор проектов, учет средств и раскрытие информации; вместо установления ключевых показателей эффективности (КПЭ) и оценку в соответствии с целевыми показателями деятельности в области устойчивого развития (ЦПДУР) компании.

В качестве переходного проекта эмитент заявил реализацию технологии сайклинг-процесса, предполагающую закачивание обратно в пласт возникающего попутного нефтяного газа (ПНГ) при добыче для обеспечения необходимого давления. Такой метод исключает сжигание ПНГ на факелах, тем самым сокращая выбросы CO2, а также экономию энергии для поддержания необходимого давления при добыче нефти в пластах. Чаще всего переходные проекты требует дополнительной экологической экспертизы с целью обоснования возникаемого положительного экологического эффекта и исключения рисков green washing. В связи с этим ИНК привлек независимую организацию для проведения сравнительной оценки по 2 сценариям: реализации технологии и нулевой альтернативы, когда ПНГ сжигается на факеле. По результатам оценки экологический эффект выразился в снижении выбросов парниковых газов на 92% или на 135 млн тонн CO2 за период 2019-2040 года. Таким образом проект имеет положительный экологический эффект, который превышает норматив снижения выбросов не менее 20% согласно критерию адаптационного проекта в соответствии с ПП№1587 от 21.09.20211. При этом международные стандарты2 в отличие от национальных дополнительно требуют от эмитента утверждение детальной, научнообоснованной климатической стратегии, раскрывающей основные шаги по адаптации бизнес-модели для оказания позитивного влияния и вклада в достижение к низкоуглеродной экономике. В свою очередь ИНК утвердила и опубликовала политику в области устойчивого развития и ESG с последующей разработкой и детализацией стратегии по климатическому переходу.

Для выполнения второго принципа оценки и отбора проектов ИНК создал специальную рабочую группу, а затем комитет по устойчивому развитию и ESG при Совете директоров. Компания также утвердила положение по отбору проектов устойчивого развития. В качестве фильтров были установлены национальные критерии и таксономии, международные принципы в области устойчивого развития и наличие положительного экологического эффекта. После этого эмитент провел заседание комитета, на котором было принято решение о рефинансировании понесенных расходов за счет средств от облигационного займа в связи с выполнением всех критериев переходного/адаптационного проекта. Поскольку средства от облигаций будут направлены на 100% рефинансирование расходов, то в этом случае эмитенту нет необходимости создавать отдельный счет или вести аналитический учет. При этом ИНК предоставил агентству подтверждающие документы, справки и выгрузки из систем о произведенных расходах по заявленному проекту, что снимает риски нецелевого использования, а также необходимость учета средств. Согласно последнему принципу раскрытия компания обязуется ежегодно публиковать информацию о статусе работ по проекту и использованию технологии сайклинг-процесса, включая возникаемый фактический эффект в виде экономии выбросов, а также факт того, что расходы по проекту были уже понесены. Все 4 ключевых принципа были отражены в отдельном документе, концепции адаптационных облигаций (Transition bond Framework), последние были включены в реестр зеленых облигаций ICMA3.

Дополнительные требования российского регулирования

Российские требования в отношении финансовых инструментов устойчивого развития закреплены в ПП№1587 от 21.09.2021 и 706-П4, если финансовый инструмент – облигации и эмитентом не выступает Банк России или государство. Чтобы идентифицировать облигации ИНК в качестве адаптационного финансового инструмента необходимо выполнение ряда дополнительных требований помимо тех, которые схожи с международными. А именно: период понесенных расходов должен быть не более 2 лет к моменту получения верификации, а также выполнение требований 706-П. Для этого эмитент отобрал расходы за период декабрь 2019-декабрь 2021, которые составили больше номинала эмиссии.

Поскольку на момент верификации и по настоящее время в стандартах эмиссии ценных бумаг не введено определение переходных/адаптационных облигаций эмитент зарегистрировал выпуск как классический, но при этом с изменениями для выполнения требований, которые закреплены в стандартах для зеленых, социальных и устойчивых облигаций. То есть в решении о выпуске ИНК внесла информацию о 100% целевом использовании, переходном проекте с обоснованием положительного экологического эффекта, верификаторе, обязательстве ежегодно раскрывать информацию по проекту, а также прописал последствие нецелевого использования. Важно отметить, что несмотря на то, что кейс ИНК предполагал 100% рефинансирование и невозможность возникновения ситуации нецелевого использования, эмитент должен был прописать последствия либо нецелевого использования, либо нарушения принципов и стандартов финансовых инструментов в области зеленого финансирования при реализации проекта, поскольку выпуск облигаций в области устойчивого развития предполагает целевое использование. Как следствие в эмиссионной документации ИНК наделил владельцев облигаций правом досрочного погашения. Благодаря этому облигации ИНК выполнили все требования 706-П и попали в сектор устойчивого развития Московской биржи, а также были признаны в качестве адаптационного финансового инструмента и попали в реестр адаптационных облигаций методологического центра ВЭБ.РФ.

Определение принципов и подходов верификации по международным и национальным стандартам

По данным Эксперт РА

Источник: Cbonds

1 Постановление Правительства Российской Федерации от 21.09.2021 № 1587 «Об утверждении критериев проектов устойчивого (в т. ч. зеленого) развития в Российской Федерации и требований к системе верификации проектов устойчивого (в т. ч. зеленого) развития в Российской Федерации».

2 Climate Transition Finance Handbook (Руководство по финансированию перехода к низко углеродной экономике) https://www.icmagroup.org/assets/documents/Regulatory/Green-Bonds/Climate-Transition-Finance-Handbook-December-2020-091220.pdf

3 С 1.03.2022 исключены из реестра в связи с приостановлением членства российских верификаторов после введенных санкций в отношении России

4 Положение Банка России от 19.12.2019 N 706-П (ред. от 01.10.2021) "О стандартах эмиссии ценных бумаг"