Ограничение ответственности

Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями на основе содержания текста, приведенного ниже.

Резюме

Проблема старения населения создала угрозу дефицита традиционных распределительных пенсионных систем в развитых и развивающихся странах. В результате пенсионных реформ в этих странах были созданы многоуровневые пенсионные системы (МПС) с обязательным накопительным компонентом, который позволяет в будущем обеспечить высокий уровень благосостояния пенсионеров: коэффициент замещения не ниже 60%. В то же время, по оценкам ОЭСР, ликвидация накопительного элемента в ряде стран сокращает уровень благосостояния пенсионеров на 15–20%. По мнению Allianz, МПС России является одной из самых устойчивых в мире. В долгосрочной перспективе она позволяет снизить нагрузку на бюджет и повысить благосостояние будущих пенсионеров. При этом уже сейчас накопительный компонент является важным источником инвестиционных ресурсов для экономики страны.

Старение населения создало угрозу дефицита традиционных распределительных пенсионных систем. По мнению ОЭСР, возникшие в результате их реформы МПС с обязательным накопительным компонентом, с одной стороны, позволяют ослабить нагрузку на государственный бюджет в долгосрочной перспективе, а с другой, обеспечить увеличение размера пенсии, которое больше не давала распределительная система.

Проведение сравнительного анализа многоуровневых пенсионных систем разных стран не дает объективных выводов. Эксперты Всемирного банка выделяют существенные ограничения, которыми сопровождается анализ пенсионных систем разных стран. Поэтому выводы, полученные в ходе такого сравнения, не должны являться ключевыми аргументами при принятии решений по реформированию пенсионных систем и могут применяться в качестве индикативных ориентиров.

По оценке Allianz, многоуровневая пенсионная система, сформировавшаяся в России, является одной из самых устойчивых в мире. Сложившаяся за последние годы российская многоуровневая система пенсионного страхования соответствует международному опыту, считают эксперты ОЭСР. В долгосрочной перспективе МПС России способствует снижению нагрузки на государственный бюджет, повышению коэффициента замещения и диверсификации будущего пенсионного обеспечения. Кроме того, по мнению аналитиков ЦМИ Сбербанка России, развитие накопительного компонента обеспечит экономику длинными деньгами.

Ликвидация накопительного элемента позволяет решить сиюминутные политические задачи в виде сокращения текущего дефицита государственного бюджета, однако не решает проблему сбалансированности бюджета в долгосрочной перспективе. По оценке ОЭСР, отказ от накопительной системы или перевод ее на добровольную основу сокращает размер пенсионного обеспечения будущих пенсионеров на 15–20%. Во Всемирном банке отмечают, что ликвидация обязательной накопительной системы ради решения временных проблем в среднесрочной перспективе неизбежно ведет к необходимости повышения налогов.

Многоуровневая пенсионная система: мировой опыт и возможности для межстранового сопоставления

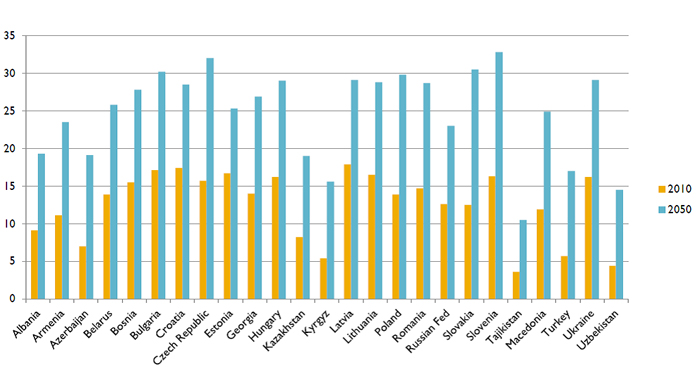

Во второй половине XX века все развитые и большинство развивающихся стран столкнулись с проблемой старения населения ввиду снижения рождаемости и увеличения продолжительности жизни. Следствием этой тенденции стал рост демографической нагрузки пожилыми (соотношение лиц старше трудоспособного возраста и лиц трудоспособного возраста). Так, в Швеции показатель демографической нагрузки1 с 1950 по 2010 год увеличился с 15,5 до 28%, в Великобритании – с 16,2 до 25,1%, в Австрии – с 15,6 до 26%2. При этом за период 1970–2013 годов коэффициент суммарной рождаемости (среднее число детей на одну женщину) в Великобритании сократился с 2,4 до 1,9, в Австрии – с 2,3 до 1,4, а в Швеции остался на уровне 1,93. За тот же период ожидаемая продолжительность жизни в этих странах увеличилась: в Великобритании с 72 до 81 года, в Австрии с 70 до 81 года, в Швеции с 74 до 82 лет4. Сложившиеся тенденции воспроизводства населения и рост продолжительности жизни позволяют прогнозировать, что в дальнейшем уровень нагрузки пожилыми на трудоспособное население будет только расти. По данным Института демографии НИУ ВШЭ, к 2050 году нагрузка пожилыми в Швеции достигнет 42,3%, в Германии – 56,5%, в Италии – 61,7%5. С проблемой старения населения столкнулись и менее развитые страны. В Польше за период 1950–2010 годов коэффициент демографической нагрузки пожилыми увеличился с 8 до 19%, а, согласно прогнозу, к 2050 году он достигнет 47,9%6. При этом коэффициент суммарной рождаемости сократился с 2,3 до 1,2, а продолжительность жизни увеличилась с 70 до 77 за период 1970–2013 годов7. В Венгрии показатель нагрузки увеличился с 11,6% в 1950 году до 24% в 2010 году, а в 2050 году, по прогнозным значениям, составит 43,6%8. Коэффициент суммарной рождаемости в стране упал с 2 до 1,3 за период 1970–2013 годов, а продолжительность жизни выросла с 70 до 75 лет за тот же период9.

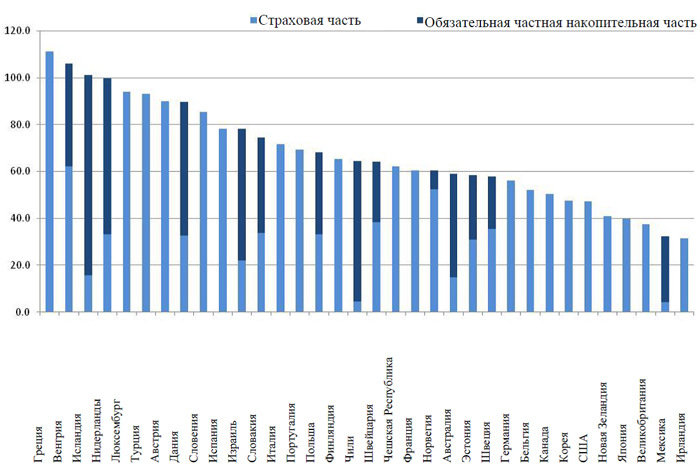

График 2. Чистые ставки замещения при комбинировании систем страхового и обязательного накопительного пенсионного финансирования

Источник: Всемирный банк

Изменение возрастных структур населения этих стран создало угрозу дефицита традиционной распределительной пенсионной системы и потребовало ее изменения. В результате реформ, проведение которых началось во второй половине XX века, во многих развитых и развивающихся странах были созданы многоуровневые пенсионные системы с обязательным накопительным компонентом. Создание многоуровневой пенсионной системы с обязательным накопительным компонентом было необходимо для того, чтобы, с одной стороны, ослабить нагрузку на государственный бюджет в долгосрочной перспективе, а с другой, обеспечить увеличение размера пенсии, которое больше не давала распределительная система. Ведущие мировые исследовательские центры положительно оценивают результаты введения многоуровневых пенсионных систем. Так, согласно докладу ОЭСР «Роль накопительных пенсий в системах пенсионного обеспечения: проблемы пенсионной системы Российской Федерации» (2012 год), в странах с обязательной накопительной пенсионной системой общие чистые ставки замещения выше 60% в 21 из 34 стран ОЭСР. Кроме того, наличие обязательного накопительного компонента повышает диверсификацию доходов пенсионеров и снижает зависимость благосостояния пенсионеров от сбалансированности бюджета государства. Последнее является одним из ключевых аргументов ОЭСР, рекомендующей объединение страховых и накопительных компонентов в рамках одной пенсионной системы.

График 2. Чистые ставки замещения при комбинировании систем страхового и обязательного накопительного пенсионного финансирования

Источник: ОЭСР

При сравнении пенсионных систем разных стран важно учитывать существенные ограничения, которыми сопровождается подобный анализ. Так, эксперты Всемирного банка10 выделяют ограничения, связанные с наличием и достоверностью необходимых для проведения сравнительного анализа данных. В странах с многоуровневой пенсионной системой проработанность нормативной базы, как и полнота данных, дают, как правило, представление лишь о самом масштабном пенсионном компоненте. Помимо этого, отмечаются значительные отличия между пенсионными системами разных стран. Так, например, проводить сравнительный анализ многоуровневых пенсионных систем стран Латинской Америки не представляется возможным в силу того, что все они уникальны в отношении параметров, их составляющих, и в соотношении между разными уровнями пенсионного обеспечения.

Кроме того, важно учитывать, что разные группы стран отличаются по своим демографическим и экономическим характеристикам. То есть сравнивать многоуровневую пенсионную систему, например, Мексики и Норвегии не стоит в силу различий в социально-экономическом развитии этих стран. Проведение сравнения многоуровневых пенсионных систем России и стран Центральной и Восточной Европы со странами Латинской Америки также не даст достоверных выводов. Условия функционирования этих систем значительно различаются. Например, в Аргентине, где в 2008 году были национализированы пенсионные накопления в связи с необходимостью выплаты внешнего долга, доля населения от 65 лет и старше составляла на конец 2013 года 10%, а доля населения моложе 15 лет – 25%. Между тем в России эти доли составляют 13 и 16%, в Польше – 14 и 15%, а в Швеции – 19 и 17%. В Чили же это соотношение – 10 и 22%, а в Мексике – 6 и 28%11.

Наконец, продолжительность существования многоуровневых пенсионных систем с обязательным накопительным компонентом в большинстве стран, где они функционируют либо функционировали, составляет менее 20 лет, что также ограничивает проведение прямого сравнения этих систем.

Таким образом, масштабность вызовов, стоящих перед пенсионными системами и развитых, и развивающихся стран, а также отсутствие универсальных рецептов реформирования этих систем в условиях неполной сопоставимости как предпосылок, так и результатов реформ, ведут к условности любых результатов и выводов, полученных в ходе сравнительного анализа пенсионных систем разных стран. Поэтому такие выводы не должны являться ключевыми аргументами при принятии решений по реформированию пенсионных систем и могут применяться в качестве индикативных ориентиров.

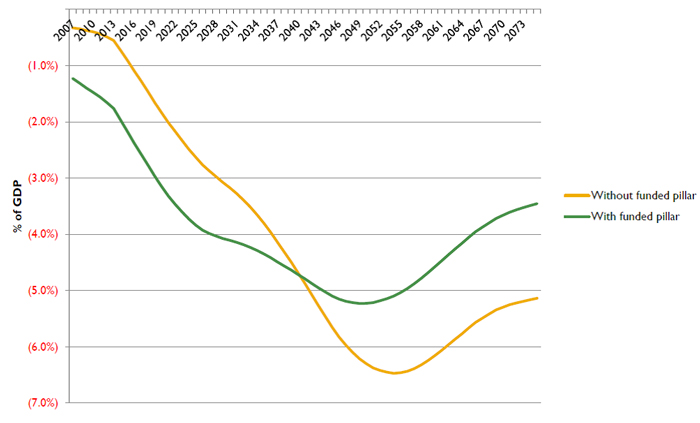

Представляется полезным анализ последствий сворачивания накопительной составляющей в многоуровневых системах. Многие аналитики сходятся во мнении, что ликвидация накопительного элемента позволила решить сиюминутные политические задачи в виде сокращения текущего дефицита государственного бюджета, однако не решила проблему сбалансированности бюджета в долгосрочной перспективе. Во Всемирном банке отмечают, что ликвидация обязательной накопительной системы ради решения временных проблем в среднесрочной перспективе неизбежно ведет к необходимости повышения налогов. Кроме того, по мнению ОЭСР, уже сейчас можно сказать о том, что отказ от накопительной системы негативно отразился на размере пенсионного обеспечения будущих пенсионеров.

График 3. Прогноз уровня дефицита пенсионной системы с обязательным накопительным компонентом и без него

Источник: Всемирный банк

Страной, полностью ликвидировавшей накопительную часть пенсионной системы, является Венгрия. Накопительный элемент системы существовал с 1998 по 2011 год. Тариф на накопительную часть пенсии составлял 8%. В конце 2010 года было принято решение ликвидировать накопительную систему. Бывшие участники накопительной пенсионной системы получат права на государственную пенсию. По оценке ОЭСР, основные расходы таких изменений, связанных с пенсионной реформой, лягут на будущих пенсионеров в виде снижения пенсионных выплат в размере порядка 20% для профессионального работника.

В Словакии накопительный элемент пенсионной системы с апреля 2012 года стал добровольным. Обязательная накопительная система существовала с 2005 по 2012 год. Причем в 2005–2007 годах участие в накопительной системе частного пенсионного обеспечения было обязательным для рабочих, впервые выходящих на работу, и добровольным для всех остальных. С 1 января 2008 года впервые выходящие на рынок труда лица могли выбрать систему для вложения обязательных накоплений – государственную или частную. С апреля 2012 года участие в накопительной системе стало добровольным для всех. С 2005 года тариф отчислений на накопительную часть пенсии составлял 6%, а с 1 сентября 2012 года он был снижен до 4%. В дальнейшем предполагается постепенное восстановление размера тарифа до прежних 6% в течение 2017–2024 годов.

Еще одной страной, где участие в накопительной пенсионной системе стало добровольным, является Польша. Обязательная накопительная система функционировала в Польше с 1999 по 2014 год. С 1 февраля 2014 года участие в системе стало добровольным. С начала функционирования накопительной системы тариф отчислений составлял 7,3%, а с 1 мая 2011 года он был понижен до 2,3%. В настоящее время тариф составляет 3,3%, а с 2017 года предполагается его повышение до 3,5%. По оценке экспертов ОЭСР, отказ от обязательной накопительной системы и сокращение тарифа приводят к снижению будущих пенсионных выплат почти на 15%. При этом влияние на государственный бюджет оказалось краткосрочным: появились дополнительные доходы от отчислений, но долгосрочные затраты на дополнительные государственные расходы в связи с увеличением численности пожилых и сокращением численности работоспособного населения продолжили нарастать.

Опыт Польши наиболее показателен ввиду того, что действующая пенсионная система России во многом схожа с многоуровневой пенсионной системой Польши до начала ее реформирования. В многоуровневой пенсионной системе Польши (до реформирования) так же, как и в России в настоящее время, законодательством предусмотрено существование PAYG (компонента типа условно-фиксированных взносов) и накопительного компонента (типа фиксированных взносов). Аналогичная пенсионная система существует в Швеции. Примечательно, что предусмотренные законодательством пенсионные системы Польши и Швеции обеспечивали для работника со средним уровнем дохода общую чистую ставку замещения около 75%, что выше среднего значения для стран ОЭСР. При этом, согласно оценкам Allianz12, пенсионная система Польши с добровольным накопительным компонентом является менее устойчивой, чем российская (22-е место).

Введение обязательного накопительного компонента в этих странах осуществлялось практически одновременно: в Швеции и Польше в 1999 году, а в России в 2002-м. Тариф отчислений в рамках обязательного накопительного компонента также сопоставим: от 4,5 до 7,5% в зависимости от уровня доходов в Швеции, 7,3% в Польше и 6% в России. Однако возможности для инвестирования накоплений в России ограничены. Так, например, в качестве иностранных активов для инвестирования пенсионных накоплений допускаются только ценные бумаги международных финансовых организаций. Подобное ограничение уменьшает диверсификацию рисков и повышает зависимость результатов инвестирования от ситуации в российской экономике. Кроме того, основные социально-экономические характеристики стран разнятся существенно, не позволяя использовать опыт Польши или Швеции как рецепт для России. В структуре населения России и Польши, в отличие от структуры Швеции, доля лиц моложе 15 лет больше, хоть и незначительно, чем доля лиц старше 65 лет. При этом средняя продолжительность жизни в России (68 лет в 2013 году, ожидаемая продолжительность жизни при рождении составляла 71 год13) значительно ниже, чем в Польше (77 лет14) или Швеции (82 года15). Валовой национальный доход на душу населения (по методу Атласа) в России по итогам 2013 года составил 13 850 в текущих долларах США16, в Польше – 13 240 долларов США17, в Швеции – 61 710 долларов США18. Уровень безработицы по методике МОТ в 2013 году в России составлял лишь 5,6%, в то время как в Польше этот показатель достигал 10,4%, а в Швеции – 8,1%19. При этом отношение валового государственного долга к ВВП по итогам 2013 года в Польше составляло 57%, а в России – 13%.

Обзор основных характеристик многоуровневых пенсионных систем свидетельствует о том, что все страны с высокой долей лиц пожилого возраста неизбежно сталкиваются с необходимостью проведения пенсионной реформы. По мнению Международной ассоциации социального обеспечения20, увеличение пенсионного возраста повсеместно является наилучшим выходом или, в любом случае, меньшим из зол. Развитие обязательного накопительного компонента позволяет повышать устойчивость пенсионной системы к демографическому вызову и замедлять повышение пенсионного возраста.

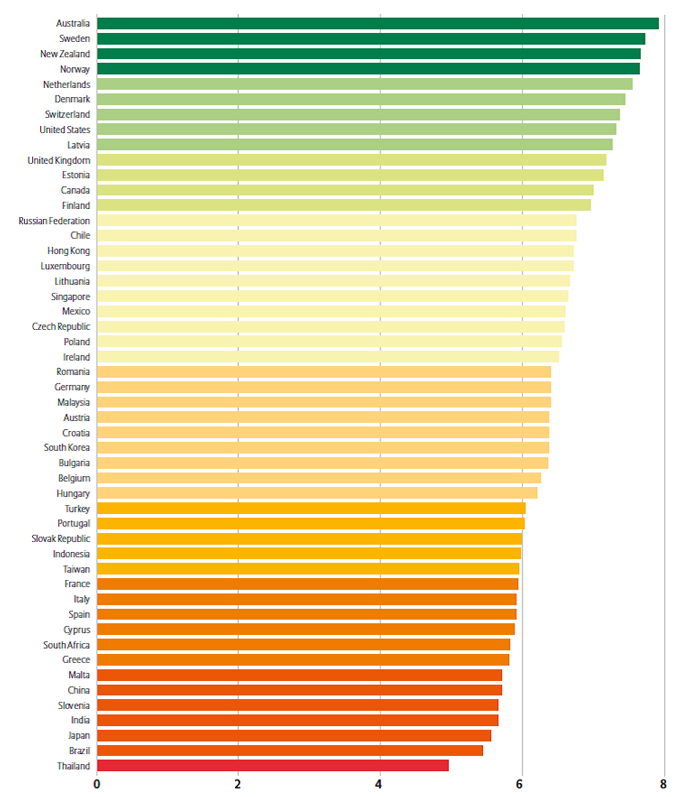

Многоуровневая пенсионная система России: результат за 13 лет

В 2002 году в России была проведена пенсионная реформа, в результате которой появился обязательный накопительный компонент. Многоуровневая пенсионная система, существующая чуть более десяти лет, имеет хорошие оценки со стороны ведущих международных финансовых организаций. По мнению экспертов ОЭСР, сложившаяся за последние годы российская многоуровневая система пенсионного страхования соответствует международному опыту. Более того, согласно докладу Allianz21, многоуровневая пенсионная система, сформировавшаяся в России, занимает 14-е место по уровню долгосрочной устойчивости (рис. 4). Индекс устойчивости пенсионной системы отражает, насколько страна нуждается в проведении пенсионной реформы для обеспечения ее долгосрочной устойчивости. В пятерку наиболее устойчивых пенсионных систем (не нуждающихся в проведении в ближайшее время пенсионных реформ) вошли Австралия, Швеция, Новая Зеландия, Норвегия и Нидерланды. Наиболее устойчивой системой среди стран Латинской Америки является Чили (15-е место в рэнкинге). А из стран Центральной и Восточной Европы более устойчивые, чем российская, пенсионные системы Латвии (9-е место) и Эстонии (11-е место).

График 4. Рэнкинг устойчивости пенсионных систем

Источник: Allianz

Введение многоуровневой системы в России было направлено на повышение финансовой устойчивости ранее существовавшей распределительной системы, при этом необходимость повышения обеспеченности пожилого населения на фоне повышения продолжительности жизни также стала оказывать сильное влияние на развитие национальной многоуровневой системы. В России, как и в большинстве развивающихся стран, наблюдается процесс старения населения. С 1950 года демографическая нагрузка увеличилась с 9,5 до 17,7%. Ожидаемая продолжительность жизни при рождении увеличилась с 69 до 71 года за период 1970–2013 годов. В то же время коэффициент суммарной рождаемости сократился с 2 до 1,722. Многоуровневая система позволяет в том числе при ее должном развитии противостоять и давлению демографии на устойчивость бюджета.

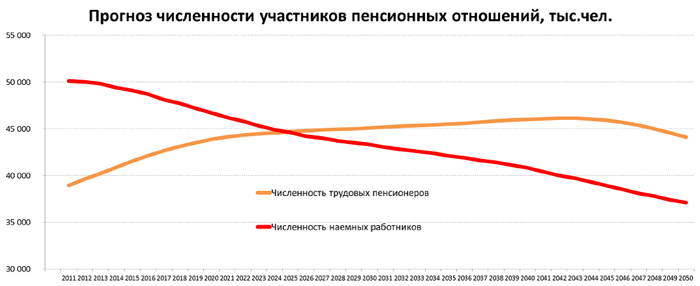

Несмотря на высокую оценку устойчивости многоуровневой пенсионной системы России, в настоящее время она характеризуется низким коэффициентом замещения. Согласно данным Pensions at a Glance (2013), в 2013 году он составлял 35,2% при 65,7% в среднем по странам ОЭСР23. Если учесть демографические тренды, то к 2025 году, с учетом роста числа пенсионеров до 45–47 млн человек, коэффициент замещения может упасть до 25%. Причем темпы старения населения в России сравнимы со средним значением в ОЭСР. По прогнозам, к 2050 году коэффициент демографической нагрузки вырастет до 38,5% с нынешних 17,7%24. При этом расходы государственного бюджета на пенсионное обеспечение за 2013 год составили 9,2%, что выше среднего показателя по ОЭСР (7,8%)25. Еще в 2007 году расходы были на уровне 5,1% ВВП.

График 5. Прогноз численности участников пенсионных отношений в России (2012 год)

Источник: Минтруда РФ

Первоначально участие в накопительной пенсионной системе было обязательным. С 2002 года 6% от заработной платы направлялись на формирование обязательной накопительной системы. До 2004 года формирование шло для всех женщин, рожденных в 1957 году и позже, и мужчин, рожденных в 1953 году и позже. С 2004 года накопительная часть пенсии стала формироваться только для граждан, рожденных позднее 1 января 1967 года. При этом аккумулирование накопительных взносов происходило либо в Пенсионном фонде России, либо в одном из негосударственных пенсионных фондов.

С момента создания обязательного накопительного компонента пенсионная система России постоянно реформировалась. Последняя реформа, начавшаяся в конце 2013 года, предполагает, что до конца 2015 года застрахованные лица, чьи накопления формируются в ПФР, должны выбрать, хотят ли они сохранить накопительный компонент будущей пенсии или они согласны на перевод всех накоплений в распределительную часть пенсионной системы и получение в будущем только страховой части трудовой пенсии (помимо базовой). Автоматически все застрахованные лица, чьи пенсионные накопления формировались в ПФР, переводятся в распределительную систему. Таким образом, по сути, накопительный компонент пенсионной системы России стал добровольным. При этом все новые застрахованные лица осуществляют свой выбор по мере выхода на работу.

В результате пенсионной реформы 2013 года была трансформирована распределительная система. Вместо учета взносов в страховую часть пенсии в рублях теперь учитываются баллы. По достижении пенсионного возраста баллы будут конвертированы обратно в рубли, при этом стоимость баллов в будущем будет рассчитываться с учетом сбалансированности бюджета страны. Застрахованные лица, выбирающие участие в накопительной пенсионной системе, уменьшают балльную составляющую своей будущей пенсии, но увеличивают накопительную, номинированную в рублях. Причем сохранность номинального объема накопительного компонента обеспечивается за счет системы гарантирования пенсионных накоплений.

В накопительной системе весь взнос в размере 6% от заработной платы, направляемый на формирование накопительной части пенсии, отражается на индивидуальном счете застрахованного лица полностью. Услуги НПФ оплачиваются из 15% от инвестиционного дохода, получаемого от инвестирования пенсионных накоплений. Помимо этого, в рамках накопительной пенсионной системы существует институт наследования при преждевременной смерти застрахованного лица, чего нет в распределительной системе. В распределительной пенсионной системе России около четверти взноса застрахованного идет на финансирование общих нужд ПФР.

За время существования обязательного накопительного компонента число застрахованных лиц, участвующих в накопительной пенсионной системе, достигло, по данным ЦБ РФ, 22,1 млн человек на 30.09.2014. Ожидается, что к середине 2015 года число участников увеличится до 28 млн человек за счет перевода накоплений застрахованных лиц, перешедших из ПФР в НПФ в 2013–2014 годах. Таким образом, на конец сентября 2014 года участниками накопительной пенсионной системы являлось 29% экономически активного населения страны.

График 6. Динамика застрахованных лиц, формирующих свои накопления через НПФ

Источник: «Эксперт РА», по данным ЦБ РФ

График 7. Динамика среднего счета застрахованного лица, формирующего свои накопления через НПФ

Источник: «Эксперт РА», по данным ЦБ РФ

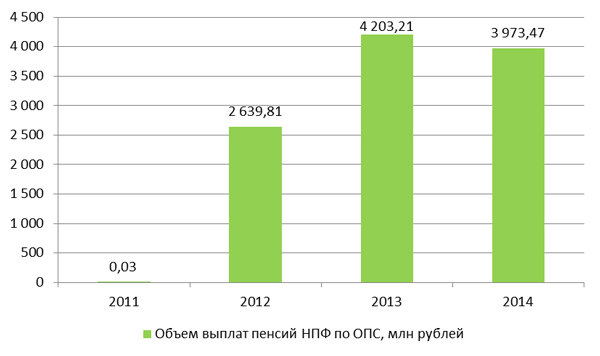

538,5 тысячи человек уже получают пенсию за счет накоплений (на 31.12.2014). Совокупный объем выплат за 2014 год составил почти 4 млрд рублей. А анализ половозрастной структуры позволяет увидеть, что более 50% экономически активного населения с годом рождения от 1967-го предпочитают участвовать в накопительной пенсионной системе.

График 8. Динамика количества в НПФ застрахованных лиц, получающих пенсию

Источник: «Эксперт РА», по данным ЦБ РФ

График 9. Динамика выплат пенсий НПФ по ОПС

Источник: «Эксперт РА», по данным ЦБ РФ

Постоянное реформирование пенсионной системы проходило на фоне отсутствия, по сути, единого регулирования деятельности НПФ – операторов системы ОПС. В значительной степени отсутствие единого регулятора препятствовало качественному развитию накопительного компонента пенсионной системы. С осени 2013 года регулирование деятельности НПФ осуществляет Банк России. Под надзором регулятора все фонды, работающие в системе обязательного пенсионного страхования, должны акционироваться до конца 2015 года и вступить в систему гарантирования. К концу марта 2015 года процедуру акционирования согласовали 62 НПФ (94% пенсионных накоплений и застрахованных лиц), из них 24 фонда успели вступить в систему гарантирования. При этом в фондах – участниках системы гарантирования – сконцентрировано 84% всех пенсионных накоплений и 81% застрахованных лиц, выбравших отчисление 6% от заработной платы в накопительную систему. Объем накоплений, сформировавшихся на счетах застрахованных, выбравших накопительный компонент, достиг к 30.09.2014 1,1 трлн рублей, что составляет 1,7% от ВВП.

График 10. Динамика пенсионных накоплений в НПФ

Источник: «Эксперт РА», по данным ЦБ РФ

При проведении оценки эффективности накопительной пенсионной системы России основным аргументом критики служит тезис о том, что доходность фондов уступает индексации страховой части пенсии. Но стоит отметить, что подобное сравнение нельзя признать корректным, так как индексация страховой части пенсии не является показателем эффективности пенсионной системы. Индексация осуществляется посредством политических решений и, по сути, является дополнительной нагрузкой на бюджет. За 2005–2012 годы средняя арифметическая накопленная доходность фондов по пенсионным накоплениям составила 99,6% при накопленной инфляции 105%26. Причем этих результатов удалось достичь даже на фоне финансового кризиса 2008–2009 годов. За период 2009–2013 годов накопленная доходность составила 53% при накопленной инфляции 42%27. При этом, согласно международному опыту, проводить оценку доходности от инвестирования пенсионных накоплений следует не менее чем за 15–20 лет. Корректность выводов на основе анализа доходности накопительных пенсий осложняется отсутствием единой законодательно установленной и обоснованной методики расчета и сравнения доходности.

Многоуровневая пенсионная система России: влияние на экономику

С точки зрения экономики, пенсионные накопления, сформировавшиеся в НПФ, представляют собой довольно значительный объем инвестиций. Так, по данным доклада Центра макроэкономических исследований Сбербанка России28, по итогам 2013 года доля пенсионных вложений на рынке внутреннего долга составила 21,3%. Это свидетельствует о значительном влиянии пенсионных средств на устойчивость рынка и спрос на долговые инструменты. При этом, по мнению аналитиков ЦМИ Сбербанка России, развитие накопительного компонента обеспечит экономику длинными деньгами, которые понизят долгосрочные ставки для размещения долговых бумаг, не оказав значительного влияния на краткосрочные ставки.

На конец 2014 года 36% пенсионных накоплений НПФ были инвестированы в корпоративные облигации, 32% приходилось на банковские депозиты, 9% – на ценные бумаги РФ и субъектов федерации, 7,5% – на акции российских компаний. Высокая доля банковских депозитов, с одной стороны, гарантирует получение стабильной доходности при минимальных рисках, а с другой, позволяет банковскому сектору обеспечивать кредитование предприятий.

Таблица 1. Структура инвестирования пенсионных накоплений НПФ, вступивших в систему гарантирования

| Вид актива | 31.12.2014, % |

| Денежные средства на счетах в кредитных организациях и в банковских депозитах | 35 |

| Акции российских эмитентов | 8 |

| Облигации российских эмитентов | 41 |

| Государственные ценные бумаги Российской Федерации | 2 |

| Государственные ценные бумаги субъектов Российской Федерации | 6 |

| Ценные бумаги международных финансовых организаций | 0 |

| Ипотечные сертификаты участия | 2 |

| Ипотечные облигации | 4 |

| Накопленный купонный доход | 1 |

| Размещение накоплений на специальных брокерских счетах | 1 |

Источник: «Эксперт РА», по данным ЦБ РФ

При этом уже сейчас пенсионные накопления служат ресурсом для развития реального сектора экономики. За последние годы на средства пенсионных накоплений были построены участок автомагистрали Москва – Санкт-Петербург, участок трассы Москва – Минск; объекты жилой и коммерческой недвижимости в Московской и Воронежской области, Краснодарском и Ставропольском крае, в Ямало-Ненецком автономном округе. По оценке «Эксперт РА», пенсионные накопления инвестированы в инфраструктурные программы естественных монополий: в облигации ОАО РЖД – около 150 млрд рублей, в облигации ОАО ГАЗПРОМ – до 30 млрд рублей, в облигации ОАО ФСК ЕЭС – до 26 млрд рублей.

Многоуровневая пенсионная система России: вызовы устойчивости

Многоуровневая пенсионная система России имеет ряд нерешенных проблем.

Наибольшие споры в последнее время сопровождают вопрос повышения пенсионного возраста. Существующие возрастные критерии выхода на пенсию в 55 лет для женщин и в 60 лет для мужчин были установлены в советское время при совершенно других социально-экономических показателях развития страны. Противники повышения пенсионного возраста апеллируют к низкой средней продолжительности жизни в России – 68 лет (ожидаемая продолжительность жизни в 65 лет составляла 17,1 лет в 2012 году29). Между тем, если сравнить эти показатели с показателями Эстонии, чья пенсионная система является более устойчивой (по оценкам Allianz), то в Эстонии достижение пенсионного возраста в 65 лет планируется к 2026 году (сейчас – 60,5 лет для женщин и 63 года для мужчин30) при ожидаемой продолжительности жизни в 65 лет 20,3 года (в 2012 году)31.

По мнению ОЭСР32, пенсионный возраст в России относительно низкий по международным стандартам. При этом ожидается, что процесс старения населения в России продолжится на фоне увеличения продолжительности жизни (ожидается, что к 2020 году коэффициент нагрузки пожилыми в России увеличится до 22,5%, а к 2013 году – до 29,4%33). Для сравнения: в Польше пенсионный возраст составляет 60 лет для женщин и 65 лет для мужчин34 при ожидаемой продолжительности жизни в 65 лет в 19,9 лет (в 2012 году)35. А по мнению специалистов ЦМИ Сбербанка России, пороговые значения пенсионного возраста в России низкие и значительно уступают аналогичным показателям стран ОЭСР, где, по данным 2012 года, средний возраст выхода на пенсию составляет 63,1 года для женщин и 64,2 года для мужчин36.

Кроме того, пенсионная система России характеризуется высокой долей занятого населения, имеющего право на досрочный выход на пенсию. Так, в 2013 году численность таких работников составила четверть от всех занятых в промышленности, строительстве, на транспорте и в связи37. А численность получателей досрочных пенсий достигла 34% от числа всех пенсионеров, по данным ПФР38.

Также накопительная пенсионная система имеет ряд ограничений, касающихся инвестирования пенсионных накоплений. Так, инвестирование пенсионных накоплений в России отличается от инвестирования в большинстве стран ОЭСР, где основными направлениями инвестирования выступают вложения в акционерный капитал и зарубежные инвестиции39.

Помимо этого, при столь существенном числе участников накопительной пенсионной системы в России ограничение возможности выбора не только тем, кто лишь выходит на рынок труда, но и остальному занятому населению трудоспособного возраста, остается спорным вопросом. По данным опроса ВЦИОМ, результаты которого были опубликованы в начале апреля 2015 года, за сохранение обязательной накопительной части пенсии выступают 72% россиян40, и в первую очередь люди молодого и среднего возраста (76–78% – от 25 до 44 лет) и работающие (76%).

Еще одной особенностью пенсионной системы России является уровень участия в ней занятого населения. В настоящее время около 20 млн человек заняты в теневом секторе экономики России41. За 2014 год их численность увеличилась на 5%.

1 Здесь и далее под демографической нагрузкой подразумевается демографическая нагрузка пожилыми – соотношение численности населения в возрасте 65 лет и старше и численности населения в возрасте 15–64 лет, если не указано иное.

2 http://demoscope.ru/weekly/app/app40der.php

3 http://demoscope.ru/weekly/app/world2014_2.php

4 http://demoscope.ru/weekly/app/world2014_2.php

5 http://demoscope.ru/weekly/app/app40der.php

6 http://demoscope.ru/weekly/app/app40der.php

7 http://demoscope.ru/weekly/app/world2014_2.php

8 http://demoscope.ru/weekly/app/app40der.php

9 http://demoscope.ru/weekly/app/world2014_2.php

11 http://demoscope.ru/weekly/app/world2014_2.php

12 Доклад «2014 Pension Sustainability Index»

13 http://demoscope.ru/weekly/app/world2014_2.php

14 http://demoscope.ru/weekly/app/world2014_2.php

15 http://demoscope.ru/weekly/app/world2014_2.php

16 http://data.worldbank.org/country/russian-federation/russian#cp_wdi

17 http://data.worldbank.org/country/poland

18 http://data.worldbank.org/country/sweden

19 http://search.worldbank.org/all?qterm=unemployment+rate&language=EN&op=

20 Бюллетень социальной политики 15.

21 http://pensionreform.ru/files/69424/2014_PSI_ES_final.pdf

22 http://demoscope.ru/weekly/app/world2014_2.php

23 http://www.oecd.org/pensions/public-pensions/OECDPensionsAtAGlance2013.pdf

24 http://demoscope.ru/weekly/app/app40der.php

25 http://www.oecd.org/pensions/public-pensions/OECDPensionsAtAGlance2013.pdf

26 Оценка консалтинговой компании «Пенсионные и Актуарные Консультации», http://p-a-c.ru/npf2013

28 «Сохранить накопительную пенсионную систему» (2015 г.).

29 https://data.oecd.org/healthstat/life-expectancy-at-65.htm

30 World Bank. International Patterns of Pension Provision II. A Worldwide Overview of Facts and Figures.pdf

31 https://data.oecd.org/healthstat/life-expectancy-at-65.htm

32 «Роль накопительных пенсий в системах пенсионного обеспечения: проблемы пенсионной системы Российской Федерации» (2012 год).

33 http://demoscope.ru/weekly/app/app40der.php

34 World Bank. International Patterns of Pension Provision II. A Worldwide Overview of Facts and Figures.pdf

35 https://data.oecd.org/healthstat/life-expectancy-at-65.htm

36 «Сохранить накопительную пенсионную систему» (2015 г.).

37 Роик В. Д. «Досрочные пенсии: пути формирования страховых механизмов и институтов».

38 Там же.

39 «Роль накопительных пенсий в системах пенсионного обеспечения: проблемы пенсионной системы Российской Федерации» (2012 год).