Объем и динамика рынка

Новый бизнес (стоимость имущества) за первые 6 месяцев 2017 года составил 427 млн рублей, что стало рекордным объемом для 1 полугодия за всю историю лизингового рынка. Стоимость имущества, переданного в лизинг в первой половине 2017-го на 55% больше, чем за аналогичный период прошлого года. По результатам анкетирования отрицательную динамику нового бизнеса показали 38% респондентов, годом ранее спад продемонстрировала четверть участников исследования. Снижение нового бизнеса в основном отмечается у небольших компаний, на которые приходится менее 20% рынка. Из топ-10 лизингодателей, формирующих 66% рынка, отрицательную динамику объемов нового бизнеса показали лишь 2 компании, остальные игроки существенно увеличили новый бизнес в 1 полугодии 2017-го относительно аналогичного периода прошлого года. Поддержку лизингу оказывают льготные программы Минпромторга РФ и реализация отложенного спроса, прежде всего в розничных сегментах, что стало возможным благодаря завершению острой фазы кризиса.

Активный рост суммы новых лизинговых договоров в 1 полугодии (+56% за последние 12 мес.) привел к увеличению лизингового портфеля на 16% за период с 01.07.2016 по 01.07.2017, до 3,24 трлн рублей. Стоит отметить, что размер лизингового портфеля с начала года вырос незначительно, лишь на 1,3%, что объясняется существенным сокращением портфеля одного из лидеров рынка.

Таблица 1. Индикаторы развития рынка лизинга

Открыть таблицу в новом окнеИндекс розничности, рассчитанный как сумма долей розничных сегментов (легковой и грузовой автотранспорт, строительная и сельскохозяйственная техника), в объеме нового бизнеса в 1 полугодии 2017-го снизился на 5,8 п. п. относительно аналогичного периода прошлого года. Причина снижения индекса заключается в увеличении объемов лизингового бизнеса в крупных сегментах более чем на 90% относительно 1 полугодия 2016-го. Так, прирост объема нового бизнеса железнодорожной техники в первой половине 2017-го к аналогичному периоду прошлого года составил 77% вследствие реализации спроса на инновационные вагоны.

По оценкам агентства, количество заключенных в течение 1 полугодия 2017-го лизинговых сделок возросло на 27% и превысило 80 тыс., прежде всего, за счет роста розничных сегментов; основной прирост количества сделок приходится на автолизинг. Тем не менее за счет реализации дорогостоящего имущества в крупных сегментах (авиа-, ж/д и водный транспорт) средняя сумма сделки выросла на 1,5 млн рублей и достигла 8 млн рублей по итогам 1 полугодия 2017-го. Наибольшая средняя сумма сделки в 1 полугодии 2017-го у ГТЛК, что обусловлено специализацией компании на лизинге капиталоемкой техники; без учета ГТЛК средняя сделка в первой половине 2017 года составила бы 6,7 млн рублей.

Таблица 2. В 1 полугодии 2017 года число лизинговых сделок превысило 80 тыс.

Открыть таблицу в новом окнеИсточники финансирования деятельности

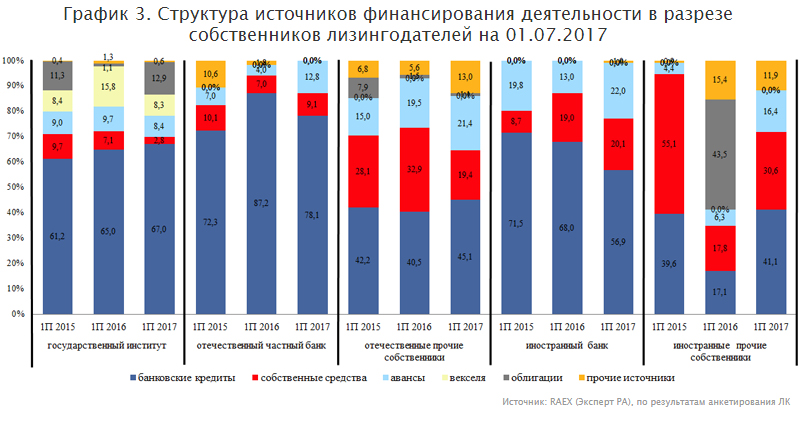

В структуре источников финансирования сделок компаний с госучастием отмечается устойчивая тенденция к росту доли кредитов. За последние 2 года доля банковских кредитов выросла почти на 6 п. п., до 67%. Также в 1 полугодии 2017-го доля фондирования облигациями составила 12,9%, при этом наиболее активно облигационные выпуски использовали ГТЛК и «ВЭБ-Лизинг». Стоит отметить, что на фоне роста доли кредитов использование собственных средств сокращается: менее 3% за первые 6 месяцев 2017-го при 7% годом ранее. На 7,5 п. п. снизилась доля векселей среди инструментов финансирования деятельности. При этом динамику доли данного инструмента практически единолично формирует «ВТБ Лизинг».

Лизинговые компании, контролируемые отечественными частными банками, в среднем сократили долю кредитных ресурсов среди источников финансирования своей деятельности с 87 до 78%. Тем не менее данный уровень является максимальным в структуре фондирования среди всех типов лизингодателей, что обусловлено структурой собственности таких компаний. Как правило, материнские банки предоставляют более доступные кредитные ресурсы требуемой срочности. Кроме того, выросла доля авансов на 1,9 п. п., до 21,4%.

Среди источников финансирования сделок лизингодателями при иностранных собственниках, в том числе банках, в 1 полугодии 2017-го относительно аналогичного периода прошлого года отмечается рост доли авансов и собственных средств. В структуре фондирования сделок лизинговых компаний при иностранных банках доля авансов за последние 12 месяцев выросла с 13 до 22%, доля капитала – на 1 п. п., до 20%. У лизингодателей с прочими иностранными собственниками доля авансов увеличилась на 10 п. п., до 16,4% по итогам 1 полугодия 2017-го, а доля собственных средств выросла с 17,8% в 1 полугодии 2016-го до 30,6% в первой половине текущего года. Всплеск использования иностранными лизингодателями облигаций в первые 6 месяцев прошлого года связан с «CARCADE Лизинг», в 1 полугодии 2017-го лизинговые компании с иностранными собственниками практически не применяли облигационные выпуски для финансирования бизнеса. У российских частных лизингодателей, не являющихся дочерними структурами кредитных организаций, доля собственных средств, напротив, сократилась на 13 п. п., до 19,4%, по итогам 1 полугодия 2017-го.

Структура фондирования в 1 полугодии 2017-го в целом характеризуется снижением доли собственных источников и ростом авансов лизингополучателей. Например, в лизинговых компаниях с госучастием, на которые приходится около 55% всех профинансированных средств в первой половине текущего года, доля капитала в источниках фондирования деятельности за последние 12 месяцев снизилась на 4,3 п. п., до 2,8%. Ряд крупных эмиссий облигаций, осуществленных ГТЛК в 1 полугодии 2017-го, увеличил долю этого инструмента с 1,7 до 9,9% (см. график 4).

Лидеры рынка

Лидерство на рынке лизинга с 2009-го прочно закрепилось за госкомпаниями: на 1-е место по итогам 6 месяцев 2017 года поднялся «Сбербанк Лизинг», на 2-м – ГТЛК, а «ВТБ Лизинг» занимает 3-ю позицию. Как и в предыдущие периоды, деятельность лидеров ориентирована на три основных направления: автолизинг (грузовой и легковой автотранспорт), лизинг авиа- и ж/д техники (см. график 5). Стоит отметить активизацию лизинга железнодорожной техники (в 1 полугодии впервые с 2012-го стал расти лизинг в ж/д сегменте). В результате доля данного направления в новом бизнесе трех крупнейших игроков рынка выросла до 14% по итогам первых 6 месяцев 2017 года против 9% за аналогичный период 2016-го.

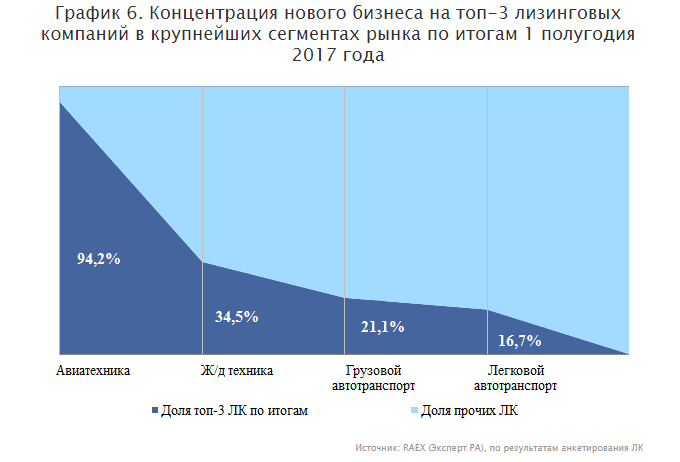

Концентрация рынка в 1 полугодии 2017-го на крупнейшем лизингодателе достигла 17% нового бизнеса против 13% годом ранее. Доля трех крупнейших лизинговых компаний в объеме нового бизнеса по итогам 6 месяцев 2017-го составила 39% против 34% годом ранее. При этом новый бизнес в отдельных сегментах практически единолично формируют компании-лидеры: так, 94% всего авиализинга по итогам 1 полугодия 2017-го покрывают три крупнейших лизингодателя (см. график 6).

Таблица 3. Топ-20 лизинговых компаний России по итогам 1 полугодия 2017 года

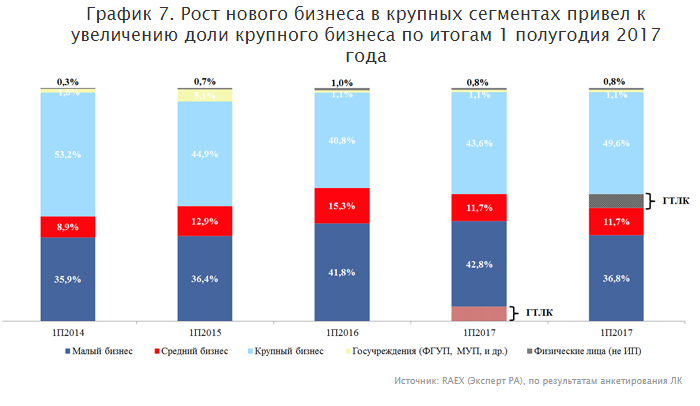

Открыть таблицу в новом окнеРост концентрации рынка на крупнейших компаниях сопровождается частичным перераспределением долей среди лизингополучателей. Согласно данным, предоставленным респондентами при анкетировании, доля субъектов среднего предпринимательства сократилась на 3 п. п., при этом доля крупного бизнеса, благодаря активному росту лизингового бизнеса в сегментах крупной техники, увеличилась на 2,8 п. п., до 43,6%. Доля нового бизнеса с субъектами малого предпринимательства составила 42,8% по итогам первых 6 месяцев 2017 года. Однако стоит обратить внимание на то, что около половины объема нового бизнеса ГТЛК в 1 полугодии 2017-го приходится на компании, относящиеся по формальному признаку объема годовой выручки к субъектам малого бизнеса. Учитывая, что такие клиенты приобретали в лизинг дорогостоящую технику, прежде всего авиационную, то сущностно их можно реклассифицировать в сегмент крупного бизнеса. В таком случае доля малого бизнеса составит 36,8%, а крупного – 49,6% по итогам 1 полугодия 2017-го (см. график 7).

Распределение нового бизнеса по регионам и сегментам

Территориальное распределение нового бизнеса в 1 полугодии 2017-го по сравнению с аналогичным периодом прошлого года показало увеличение доли Москвы на 2,6 п. п., до 42,4%, при том что годом ранее доля столичного региона сократилась на 16 п. п. по причине роста розничных сделок в регионах. В текущем году активизировались сделки с дорогостоящими предметами лизинга, большинство из которых приходится на клиентов из Москвы. Кроме того, вырос объем нового бизнеса за пределами РФ с 1,2% в 1 полугодии 2016-го до 2,5% в первой половине текущего года, что также во многом связано со сделками ГТЛК и компании «ВТБ Лизинг». Также следует отметить рост нового бизнеса в Южном федеральном округе, включая Севастополь, на 2,9 п. п., до 8,1%. За январь – июнь 2017 года доли Санкт-Петербурга и Приволжского ФО скорректировались вниз на 3,8 и 1,8 п. п., до 6,8 и 9,4% соответственно, после роста в 1 полугодии 2016-го.

По другим административно-территориальным единицам распределение не претерпело значительных изменений.

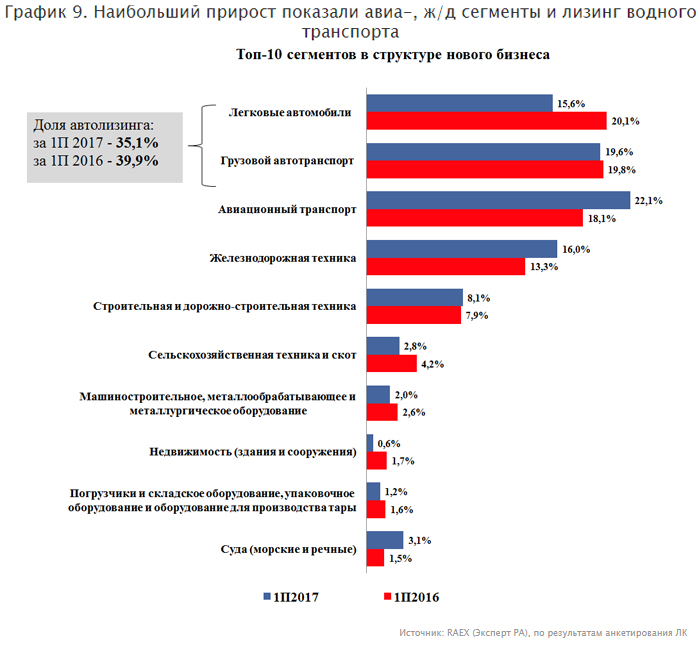

На протяжении последних 4 лет крупнейшим сегментом на рынке остается автолизинг, однако за 1 полугодие 2017-го по сравнению с аналогичным периодом прошлого года его доля сократилась на 4,8 п. п., до 35,1%. Причем сокращение доли сегмента, прежде всего, связано с лизингом легкового автотранспорта, грузовой сегмент остался практически неизменным. Несмотря на сокращение доли автолизинга, в стоимостном выражении автосегмент за январь – июнь 2017 года увеличился на 79%.

Наиболее активный рост доли в новом бизнесе в 1 полугодии 2017-го показали сегменты авиа-, ж/д и водной техники. Прирост лизинга авиационного сегмента составил 4 п. п., в результате за первые 6 месяцев текущего года доля авиализинга в новом бизнесе составила 22,1%, лидером по данному направлению стал «Сбербанк Лизинг» (57% сделок с авиацией в 1 полугодии 2017-го). Лизинг ж/д техники вырос на 2,7 п. п., до 16%, при этом 1 полугодие 2017-го стало поворотным для данного сегмента: на протяжении предшествующих 2 лет объемы лизинга вагонов сокращались. Доля водного транспорта также выросла с 1,5 до 3,1%, при этом около 85% сделок с судами приходятся на ГТЛК. Стоит отметить, что рост вышеобозначенных сегментов происходит не только в относительном, но и в абсолютном выражении. Прирост объема нового бизнеса в авиасегменте за 1 полугодие 2017-го составил 90,5%, в сегментах железнодорожного и водного транспорта 76,7 и 224,6% соответственно.

Необходимо отметить, значительный прирост объема лизинга строительной и дорожно-строительной техники (+58%), что стало возможным благодаря расширению господдержки лизинга коммерческого автотранспорта на спецтехнику. В целом по рынку позитивная динамика объема нового бизнеса отмечается в 13 из 17 крупнейших сегментов, выделенных «Эксперт РА» в рамках исследования (см. таблицу 4). Годом ранее прирост показывали 12 сегментов.

Таблица 4. Структура рынка по предметам лизинга

Открыть таблицу в новом окнеВ секторальной детализации лизингового портфеля в течение последних 12 месяцев существенных изменений не произошло. Однако, стоит отметить, что рост нового бизнеса в сегментах авиа-, ж/д и водного транспорта также отразился на лизинговом портфеле (см. график 10), доли вышеназванных сегментов в остатке платежей к получению выросли в диапазоне от 1,2 до 2 п. п.

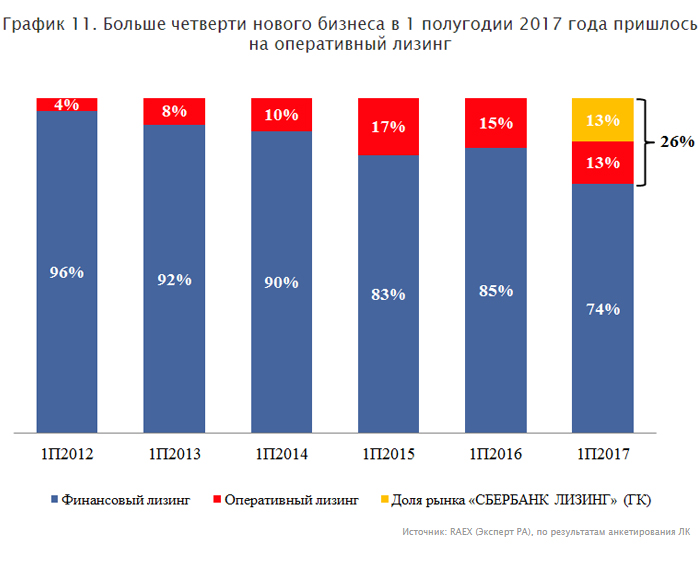

Динамика и структура оперативного лизинга

В 1 полугодии 2017-го прирост оперативного лизинга относительно 1 полугодия 2016-го составил 166%, что привело к увеличению доли аренды в структуре нового бизнеса до 26%. При этом половина всех сделок аренды в 1 полугодии пришлась на «СБЕРБАНК ЛИЗИНГ», в структуре нового бизнеса которого оперативный лизинг по итогам 6 месяцев 2017-го насчитывает 70% и представлен арендой авиационной техники.

Структура нового бизнеса в оперативном лизинге за первые 6 месяцев 2017 года на 71% сформирована сделками с авиационной техникой и на 24% – с железнодорожной, совокупная доля остальных сегментов незначительна и не превышает 5% (см. график 12). Активный рост сделок в авиационном сегменте (+90% за 6 месяцев 2017-го к аналогичному периоду прошлого года) во многом связан с реализацией государственных программ поддержки аренды российских воздушных судов. «Авиационный бизнес активно расширяется, как за счет реализации программы развития аренды самолетов SSJ-100, так и за счет новых типов воздушных судов. Это и поставка вертолетов в рамках программы санитарной авиации, и программа локализации самолетов «Л-410», – комментирует Антон Борисевич, первый заместитель генерального директора ГТЛК.

Самый высокий уровень проникновения оперлизинга наблюдается в авиасегменте, в 1 полугодии 2017-го 79% всех сделок с авиатехникой были оформлены в аренду. В других сегментах доля оперлизинга заметно ниже: на ж/д приходятся около 37%; сделки с оборудованием для нефте- и газодобычи и переработки в 12% случаев оформляются как аренда; доля оперативного лизинга в новом бизнесе с автомобилями составляет не более 3%. В дальнейшем наиболее активного роста доли аренды стоит ожидать в сегменте железнодорожной техники. «Ситуация движется в сторону мирового рынка – среди зарубежных компаний распространена light asset model, при которой непрофильные активы не ставятся на баланс предприятий. Так, например, в США доля оперативного лизинга составляет около половины на рынке подвижного состава», – отмечает Александр Годеев, начальник финансового отдела ПАО «НПК «ОВК».

Стоит отметить, что в большинстве западных государств арендная модель распространена при использовании автопарка. На российском рынке доля аренды автотранспорта незначительна (1,2% в 1 полугодии 2017-го). Сегодня основными арендаторами автомобильного парка являются представители международных компаний. Дальнейшее развитие оперлизинга автотранспорта будет зависеть от того, насколько распространенным станет потребительский лизинг у физических лиц.

Как правило, большинство компаний рассматривает арендные сделки в качестве дополнительных к основному виду деятельности. Тем не менее структура нового бизнеса 4 из 19 компаний, предлагавших услуги аренды в 1 полугодии 2017-го, на 100% представлена оперативным лизингом (см. таблицу 5).