Отраслевая структура выданных в 2015 году кредитов МСБ существенным образом не изменилась: лидером осталась торговля (48% кредитов МСБ в 2015 году было выдано торговым предприятиям, как и годом ранее), доля обрабатывающих производств выросла на 4 п. п., до 15% (см. график 11). Проблемы сокращения платежеспособного спроса наименьшим образом затронули торговые предприятия, реализующие продукцию повседневного спроса в низшем ценовом сегменте и товары первой необходимости.

График 11. Отраслевая структура кредитов МСБ в 2015 году существенно не изменилась

Источник: расчеты «Эксперт РА», по данным анкетирования банков

Среди других наименее рискованных отраслей участники исследования выделяют пищевую промышленность, внутренний туризм, фармацевтику, а также импортозамещающие отрасли и экспортеров. Эмбарго на ряд товаров западных сельскохозяйственных производителей служит импульсом для развития российского аграрного бизнеса, и потенциально курс на импортозамещение открывает хорошие возможности для данного сектора. В этих условиях многие участники исследования в качестве перспективной отрасли отметили сельское хозяйство, доля которого в общем объеме выданных за 2015 год кредитов составила около 2%.

С опасением банки относятся прежде всего к строительной отрасли. Стремительное развитие строительного рынка в предыдущие годы привело к высокой закредитованности застройщиков, в текущих же условиях многие проекты приостанавливаются. Проблемы испытывают и автодилеры в связи с падением спроса и резким ростом стоимости машин на фоне обесценения рубля.

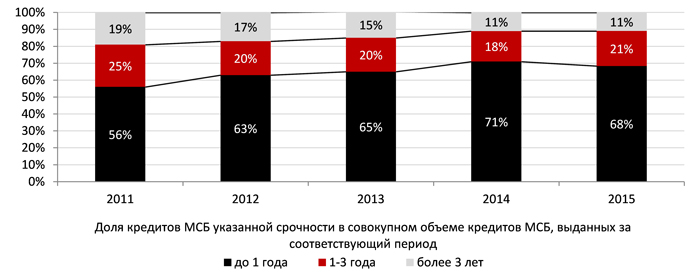

В срочной структуре выданных в 2015 году кредитов преобладали короткие кредиты, которые компании направляли на закрытие кассовых разрывов и пополнение оборотных средств. В 2015 году 68% кредитов МСБ имели срочность до года (см. график 12), в том числе 35% – от 181 дней до года. В 1-м полугодии 2015 года спрос и предложение длинных ресурсов на рынке МСБ сократились: только 9% кредитов, выданных за шесть месяцев 2015-го, имели срочность свыше трех лет. Участники рынка еще не успели адаптироваться к новым экономическим условиям, кроме того, из-за общей макроэкономической волатильности многие предприятия не могли спрогнозировать свою будущую деятельность и поэтому временно отказывались от длинных кредитов. Помимо этого, компании ждали снижения процентных ставок по долгосрочным кредитам вслед за ключевой ставкой (это происходило с некоторым временным лагом). Во 2-м полугодии спрос на долгосрочные кредиты вырос, и доля кредитов со срочностью свыше трех лет превысила 12% (+3 п. п. по сравнению с результатами 1-го полугодия). «В 2015 году в нашем банке снизился абсолютный объем «коротких» кредитных продуктов со сроком до 1,5–2 лет. Клиенты стремились уйти в долгосрочные кредиты с целью снижения кредитной нагрузки в текущем кризисном году», – говорит Надия Черкасова, член правления, директор департамента обслуживания клиентов малого бизнеса ВТБ 24 (ПАО). Кроме того, рост спроса на долгосрочные кредиты обусловлен необходимостью рефинансирования ранее взятых займов, также стимул рынку долгосрочного кредитования МСБ придали заемщики, занятые в импортозамещении. Для использования и сохранения конкурентных преимуществ, которые они получили вследствие российских контрсанкций, им требуются длинные ресурсы для финансирования инвестиционных проектов.

График 12. В срочной структуре преобладают короткие кредиты

Источник: расчеты «Эксперт РА», по данным анкетирования банков и по данным Банка России

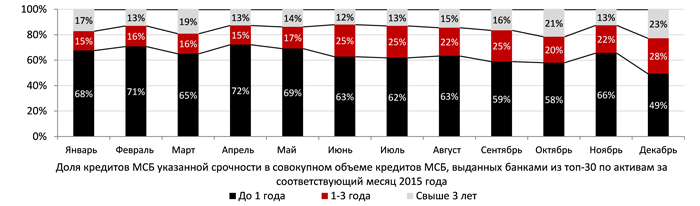

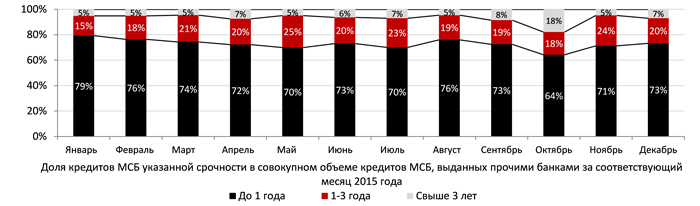

Топ-30 крупнейших банков более активно кредитовали МСБ на долгий срок, чем все прочие участники рынка. Это объясняется более широким доступом крупных банков к «длинным» источникам фондирования и механизмам рефинансирования обязательств. Более 16% кредитов, выданных крупнейшими банками за 2015 год, имели срочность свыше трех лет (при этом за отдельные месяцы 2015 года долгосрочные кредиты составляли пятую часть всего объема выданных кредитов; см. график 13), тогда как по остальным участникам рынка этот показатель существенно меньше – чуть более 7%. Доля кредитов со срочностью до года в объеме выдачи банков из топ-30 в 2015 году составила 63%, у средних и небольших банков этот показатель был выше на 10 п. п.

График 13. Крупные банки охотнее дают длинные кредиты, чем остальные участники рынка

Источник: расчеты «Эксперт РА», по данным Банка России