Юрий Уваровский, ведущий аналитик по рейтингам структурированного финансирования «Эксперт РА» |

Екатерина Михлина, ведущий аналитик по банковским рейтингам "Эксперт РА" |

Александра Веролайнен, управляющий директор по рейтингам структурированного финансирования «Эксперт РА» |

С принятием Закона № 75-ФЗ в октябре 2018 года появилась возможность выпуска структурных облигаций в российском праве. Для этих инструментов характерен повышенный риск, поскольку они предполагают погашение ниже номинала при наступлении определенных обстоятельств. Законодатель допустил возможность инвестирования неквалифицированными инвесторами в структурные облигации, но при условии их соответствия определенным критериям, которые должен установить Банк России. Наличие требования по уровню кредитного рейтинга структурной облигации позволит ограничить вложения неквалифицированных инвесторов на этом рынке менее рискованными инструментами, но при этом не лишит массового инвестора возможности инвестирования с повышенной доходностью.

Стимулом для размещений структурных облигаций по российскому праву может стать введение критериев для допуска неквалифицированных инвесторов.

В октябре 2018 года вступил в силу Федеральный закон № 75-ФЗ, установивший возможность выпуска структурных облигаций на российском рынке, но до настоящего времени не было произведено ни одно рыночное размещение. Новация инструмента заключается в том, что при определенных обстоятельствах, указанных в эмиссионных документах, облигация может предусматривать размер выплат инвесторам ниже номинала. К этим обстоятельствам законодатель относит широкий перечень триггеров: изменения цены на товары, ценные бумаги, курса валюты, процентных ставок, показателей официальной статистики, уровня инфляции и т.д. В том числе в состав обстоятельств, определяющих размер выплат, вошло неисполнение обязательств юридическими лицами, а также государством или муниципальными образованиями (контрольными лицами), что создало основу для выпуска российских CLN (credit-linked notes).

Превышение ставки по CLN над доходностью безрисковых инструментов аналогичной срочности в соответствующей валюте может составлять порядка 2–4 п. п. в зависимости от характеристик базовых активов (График 1).

Тем не менее, как и в случае с иными инвестиционными продуктами, часть этого спрэда идет на выплату комиссии продавцу инструмента. Клиент уплачивает брокеру и депозитарию комиссию в соответствии с тарифными планами, она не зависит от типа инструмента. Дополнительная комиссия за структурирование инструмента может быть установлена в зависимости от типа валюты, ликвидности базовых активов, внутренних факторов эмитента/брокера. Ее величина может варьироваться от 0,1 до 1 % годовых.

Создание локальной нормативной базы под структурированные сделки, санкции в отношении госбанков, а также риски ограничения трансграничных платежей стимулируют переход всей инфраструктуры по созданию структурированных продуктов в Россию. Но регулятивные ограничения вложений банков и институциональных инвесторов оставляют таким инструментам достаточно небольшую инвесторскую базу в виде профессиональных частных инвесторов. Однако для них структурные инструменты доступны через иностранные юрисдикции, где размещения для эмитентов менее затратны. В условиях снижающихся ставок интерес к долговым инструментам с повышенной доходностью проявляют и розничные инвесторы, но их профиль не соответствует повышенным рискам структурных облигаций. Законодатель счел возможными инвестиции неквалифицированных инвесторов в структурные облигации, но при условии соответствия этих инструментов определённым критериям, которые должен установить Банк России. Введение Банком России эффективных критериев для допуска неквалифицированных инвесторов к этому рынку, ограничивающих их вложения менее рискованными инструментами, может стать стимулом для размещений структурных облигаций по российскому праву.

В международной практике (например, регламент «О документации по ключевой информации о пакетных розничных и страховых инвестиционных продуктах» MiFID II, директива 2014/65/ЕС) регуляторы уделяют основное внимание уровню раскрытия информации по структурному инструменту при продаже его розничному инвестору. Российским регулятором в соответствии с лучшими практиками тоже, несомненно, должны быть выработаны требования к раскрытию информации. Важно не допустить позиционирования структурных облигаций банка как альтернативы депозиту. Такие инвестиции не покрываются страховой защитой АСВ и несут в себе повышенный риск. Кроме того, структурные облигации обладают меньшей ликвидностью, и потому перед инвестором должны быть раскрыты риски потерь в случае досрочной продажи.

Однако, по мнению агентства, требования к раскрытию рисков и иных сведений в удобном формате могут быть недостаточными для разрешения доступа неквалифицированных инвесторов к этому рынку. В части структурных облигаций для наиболее массового сегмента могут быть установлены критерии по типу базового актива, лежащего в основе инструмента. Предпочтительными активами в этой связи являются долговые инструменты как менее рискованные и волатильные инвестиции по сравнению, например, с акциями или валютой.

Кредитный рейтинг структурных облигаций – наиболее эффективный критерий для ограничения рисков неквалифицированных инвесторов.

Структурным облигациям, платежи по которым привязаны к кредитному событию по долговому инструменту контрольных(ого) лиц(а), может быть присвоен кредитный рейтинг. Важно понимать, что кредитный рейтинг контрольного лица является недостаточным для оценки рисков по структурной облигации, поскольку не учитывает риски самого эмитента в случае выпуска облигаций с баланса операционной компании, специфику определения кредитного события по структурной облигации, не оценивает сбалансированность денежных потоков и наличие залогового покрытия при выпуске с баланса СФО. Поэтому необходимо наличие требования по уровню кредитного рейтинга самой структурной облигации, которое позволит ограничить вложения неквалифицированных инвесторов на этом рынке менее рискованными инструментами, но при этом не лишит массового инвестора возможности инвестиций с повышенной доходностью. В зависимости от степени консервативности регулятором может быть установлен тот или иной пороговый рейтинговый уровень. По мнению агентства, этот уровень не должен быть ниже уровней, установленных для инвестиций пенсионных накоплений НПФ (в соответствии с решением Совета директоров Банка России от 15.06.2018: ruА- для вложений в облигации банков и ruВВВ+ для иных эмитентов).

Кредитный рейтинг структурной облигации является мнением агентства о вероятности реализации кредитного события и неисполнения обязательства эмитентом, в результате которых выплаты инвесторам по долговому инструменту составят менее 100% относительно суммы выплат при отсутствии кредитного события. Им может быть не только дефолт по обязательствам, но и срабатывание триггеров на досрочное погашение или реструктуризация. При более широком определении кредитного события по сравнению с определением дефолта агентства в оценку бумаги закладывается условный рейтинговый класс (УРК) контрольного лица, как правило, сниженный на 1 рейтинговый уровень.

Условный рейтинговый класс (УРК) соответствует уровню рейтинга по национальной шкале «Эксперт РА». Он определяется по соответствующей данному типу объекта рейтинга методологии агентства (банки, нефинансовые компании, регионы и др.) с использованием совокупности имеющейся у агентства информации: присвоенные кредитные рейтинги, финансовая отчетность, другая информация из открытых источников. УРК используется агентством в различных методологиях для оценки кредитного качества контрагентов объекта рейтинга, качества его финансовых вложений и т.д.

Закон предполагает возможность выпуска структурных облигаций только кредитными организациями, брокерами, дилерами и СФО. Логика кредитного анализа структурных облигаций разнится в зависимости от того, ведет ли эмитент операционную деятельность или является СФО.

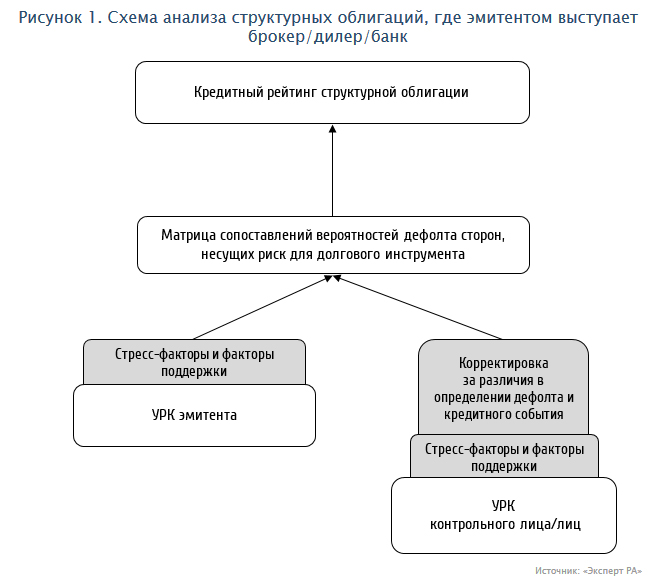

При выпуске структурных облигаций с баланса операционной компании (банка или брокера) основными носителями кредитного риска для присвоения рейтинга выпуска являются эмитент и контрольное лицо (или контрольные лица) (Рисунок 1). Итоговый рейтинг структурной облигации присваивается в соответствии с матрицей сопоставления вероятности дефолта сторон, несущих риск для структурной облигации. (Таблица 1).

Таблица. Часть матрицы определения рейтинга структурных облигаций для сделок с участием одного контрольного лица

| УРК стороны с максимальным риском | |||||||

| ruAАА | ruAА | ruA | ruBBB | ruBB | ruB | ||

| УРК стороны с минимальным риском | ruAАА | ruAA+ | ruAA- | ruA | ruBBB | ruBB | ruB |

| ruAА | ruA+ | ruA | ruBBB | ruBB | ruB | ||

| ruA | ruBBB+ | ruBBB | ruBB | ruB | |||

| ruBBB | ruBB+ | ruBB | ruB | ||||

| ruBB | ruB+ | ruB- | |||||

| ruB | ruB- | ||||||

Источник: «Эксперт РА»

Кредитный рейтинг оценивает вероятность своевременного получения инвесторами структурной облигации 100 %-ного номинала и 100 %-ного дохода по ней. Этого может не произойти в случае дефолта хотя бы одного из носителей кредитного риска, поэтому итоговая вероятность дефолта по структурной облигации выше, нежели отдельные вероятности дефолта оцениваемых объектов.

Важно информировать инвесторов о том, что вложение средств в структурную облигацию Банка А с рейтингом ruBB с привязкой с кредитному риску компании Б с рейтингом ruAAA, это прежде всего риск размещения средств в Банке А с дополнительной структурной компонентой. Акцент на суверенном уровне риска контрольного лица не должен быть основой для продвижения продаж этих инструментов. Инвестор, купивший такую структурную облигацию, несет полный кредитный риск Банка А, вытекающий их всего спектра его операций и видов деятельности. Банк А, как правило, может не иметь в принципе на балансе обязательства компании Б, поскольку большая часть расчетов по таким инструментам проводится в денежной форме, и кредитное событие в отношении контрольного лица рассматривается лишь как независимый триггер.

Основной компонент при определении ставки купона по структурной облигации — это стоимость фондирования на рынке для эмитента. Иными словами, эмитент платит купон, равный сумме стоимости привлечения средств на рынке для него и стоимости защиты от кредитного риска контрольного лица, которая определяется как премия по кредитному дефолтному свопу (CDS, credit default swap), который встраивается в структурные облигации типа CLN. Интерес эмитента, помимо привлечения фондирования, заключается в возможности перепродать риск контрольного лица с более высокой премией на рынке СDS.

CDS может быть заключён между различными контрагентами на любое имя. Тем не менее, наиболее гармоничным видится структурирование облигаций для покупки неквалифицированными инвесторами с привязкой к кредитному риску контрольных(ого) лиц(а), на обязательства которого есть достаточно ликвидный рынок CDS и еврооблигаций. Наиболее ликвидные CDS на обязательства российских эмитентов входят в состав расчета индекса Markit ITRX CEEMEA. Среди них РЖД, Газпром, Лукойл, Евраз, ВымпелКом, Роснефть, Альфа-Банк, РоссельХозБанк, Сбербанк (График 2). Стандарты ISDA (International Swaps and Derivatives Association) по CDS на российский корпоративный и суверенный долг включают обязательства, выпущенные в иностранной валюте, не по российскому праву, для корпораций - в формате Loan Participation Notes (LPN). Всего количество имен, выпускающих LPN, составляет порядка 30.

Присвоение кредитного рейтинга структурным облигациям, где эмитентом выступает СФО, включает большее количество компонентов оценки. Ключевым элементом здесь является залог. Агентство полагает, что в случае с брокерами и дилерами, кредитный риск которых полностью отражает их УРК, требование о наличие залога может быть избыточным, и поэтому допускает наличие номинального залога для целей соблюдения законодательной нормы. В отношении СФО, не ведущего какой-либо иной деятельности, требование о залоге является ключевым. Агентство требует наличия залога по облигациям выпущенным СФО, составляющего 100%-ное покрытие обязательств.

Роль залога выполняет долговой инструмент с фиксированной доходностью, который, как правило, может быть обязательством контрольного лица или обязательством продавца инструмента. Дополнительную доходность сверх фиксированной эмитент получает, заключив CDS (также находящийся в залоге), который в обмен на защиту от кредитного риска контрольного лица уплачивает эмитенту премию. Для такой конструкции важно, чтобы определение кредитного события по структурной облигации совпадало с определением кредитного события по заключенному CDS.

Вместо УРК эмитента, который невозможно определить для СФО, оценивается УРК обязательства, составляющего обеспечение по выпуску, и УРК контрагента по CDS. Входящие платежи от этих двух источников могут быть рассинхронизированы по времени с выплатой процентных и операционных расходов, поэтому в таком случае повышается значимость оценки банка (также через УРК), на счетах которого поступающие средства аккумулируются на определенный промежуток времени до выплаты дохода инвесторам.

Принимая во внимание большее количество носителей кредитного риска, а также необходимость моделирования денежных потоков по выпуску, для определения рейтинга требуется имитационное моделирование, при котором учитываются вероятности дефолта всех носителей кредитного риска для выпуска (Рисунок 2). Тем не менее, компоненты анализа структурных облигаций, выпущенных СФО, могут разниться по сравнению с описанными выше в зависимости от типа инструмента, поскольку они допускают большую вариативность внутреннего наполнения.

Источник: CbondS